|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Анализ результатов воздействия денежно-кредитной политики на реальные и номинальные показатели функционирования национальной экономики на основе кейнсианской модели ОМР

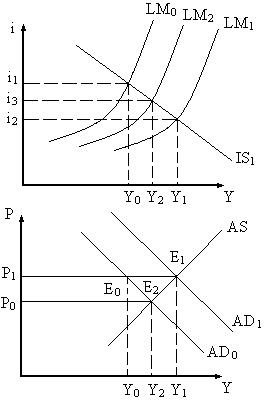

На рис. 2.17 мы снова видим, как и в случае с фискальной политикой, кейнсианскую модель общего макроэкономического равновесия. Исходное состояние ОМР фиксируется следующими значениями макроэкономических переменных: i 1, Y1, P1, N1, W1. Мы снова наблюдаем ситуацию, когда формальное состояние общего равновесия достигается при реальном недоиспользовании экономикой ресурсов, находящихся в ее распоряжении: N1 < NF. Для того, чтобы формальное равновесие осуществлялось при полном использовании ресурсов государство проводит денежно-кредитную политику, направленную на увеличение количества денег в обращении. Графически это выражено сдвигом кривой LM1 в положение LM2 на верхнем графике на рис.17. Увеличение количества денег в обращении вызвало снижение ставки процента (i 1→ i 2) рост эффективного спроса (Y1→ YF).

Переместимся на нижний график рисунка 2.17. В первом квадранте представлен рынок благ как модель AS – AD. Функция AS до достижения национальным доходом полной занятости (YF) горизонтальна. Это говорит о том, что мы рассматриваем крайний кейнсианский вариант. Увеличение эффективного спроса в модели IS – LM привело к сдвигу функции совокупного спроса на нижнем графике (AD1→AD2).

В результате уровень цен не изменился (P1), а национальный доход взрос до значения YF (Y1 – YF).

Рис. 2.17. Влияние денежно-кредитной политики на общее макроэкономическое равновесие (кейнсианская версия)

Во втором квадранте изображена производственная функция Y(N). Она показывает, что рост национального дохода вызвал соответствующее увеличение занятости (N1 - NF). В третьем квадранте представлен рынок труда. Увеличение совокупного спроса до значения YF побудило предпринимателей нанимать дополнительных рабочих для его удовлетворения. В результате функция спроса на труд переместилась из положения ND (N1) в положение ND (NF). При этом денежная заработная плата осталась на уровне W1, но безработица исчезла (N1→NF).

Таким образом, денежно-кредитная политика, направленная на увеличение количества денег в обращении, привела к новому состоянию общего равновесия при следующем наборе показателей: i2, YF, P1, NF, W1.

Факторы, определяющие эффективность денежно-кредитной политики в закрытой экономике. Сравнительный анализ результатов экспансионистской денежно-кредитной политики в краткосрочном и долгосрочном периодах

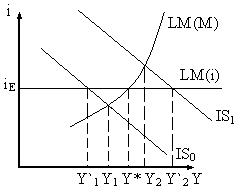

Как и в случае с фискальной политикой все наши предшествующие рассуждения о денежно-кредитной политике строились исходя из предположения, что уровень цен не меняется. Теперь мы это предположение отбросим и рассмотрим случай увеличения количества денег в обращении (рис. 2.18).

Рис. 2.18. Денежно-кредитная политика при изменяющемся уровне цен

На рис. 2.18 изображен случай, когда линия IS пересекает кривую LМ на ее наклонном участке. Функция предложения не имеет выраженного кейнсианского или классического наклона. Увеличение количества денег в обращении вызвало смещение кривой LМ0 в положение LМ1. Уменьшение ставки процента способствовало росту спроса, и функция совокупного спроса сместилась в положение АD1. Однако при уровне цен P0 на товарном рынке образовался дефицит. Дефицит вызвал рост общего уровня цен. Рост уровня цен, с одной стороны, увеличил совокупное предложение, с другой стороны, через смещение линии LМ1 в положение LМ2, погасил совокупный спрос. В итоге новое равновесие сложилось в точке Е2. Видно, что возросшие цены уменьшили действие мультипликатора денежно-кредитной политики.

Если функция совокупного предложения имеет кейнсианский (горизонтальный вид), то цены не меняются и не оказывают отрицательного влияния на мультипликатор. Если, наоборот, функция совокупного предложения вертикальна, то рост предложения денег вызовет лишь рост цен, не увеличив национальный доход.

В условиях рыночного хозяйства для денежных властей всегда стоит вопрос, что регулировать для лучшего воздействия на конъюнктуру – объем денежной массы или ставку процента. Однозначного ответа на этот вопрос не существует.

Чисто теоретически выбор объекта регулирования зависит от того, что является источником нестабильного спроса – рынок благ (смещение линии IS) или рынок денег (смещение кривой LM). Вопрос поставлен теоретически, ибо органы, отвечающие за денежную политику, не могут точно определить источник нестабильности спроса. Допустим, что источником нестабильности в экономике является линия IS. Рис. 2.19 иллюстрирует последствия изменения денежной массы и фиксации ставки процента в этой ситуации.

Рис. 2.19. Результаты денежно-кредитной политики в условиях смещения линии IS

На рис. 2.19 целью денежных властей является максимальное приближение экономики к Y* при этом линия IS смещается из положения IS0 в положение IS1. Линия LМ отражает политику, при которой фиксируется денежная масса; линия LМ(i) – политику фиксации ставки процента. Из графика видно, что политика фиксации денежной массы более эффективна. Это связано с тем, что когда линия IS смещается вправо (например, в силу того, что растет инвестиционный спрос), а количество денег остается неизменным. В результате возрастает ставка процента, что частично гасит возрастающий инвестиционный спрос.

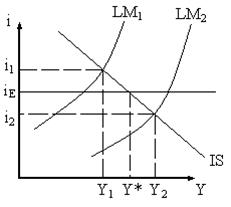

Теперь предположим, что источником нестабильности является сдвиг кривой LМ (рис. 2.20).

Рис. 2.20. Денежно-кредитной политики в условиях смещения кривой LM

Сдвиги кривой LМ в интервале между LМ1 LМ2 связаны с изменением спроса на деньги. Если Центральный банк сохраняет стабильным предложение денег, то изменение спроса на деньги сопровождается изменением ставки процента в интервале i1 – i2 и соответствующими отклонениями Y от Y*. Если же Центральный банк начинает изменять предложение денег вслед за изменением спроса, то ставка процента остается стабильной. А вслед за ней остается стабильным и национальный доход (Y*).

Поиск по сайту: