|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Глава 1. ИСЧИСЛЕНИЕ НАЛОГА НА ДОХОДЫ И ПРИБЫЛЬ

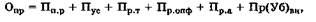

Налогообложение доходов и прибыли является важнейшим элементом налоговой политики любого государства. Налог на прибыль является прямым, поскольку его сумма, с одной стороны, зависит от конечных финансовых результатов деятельности цредприятия, с другой — непосредственно относится на уменьшение их доходов. Схема исчисления налога на доход и прибыль рассмотрена на рис. 12.

Рис. 12. Схема исчисления налога на доход и прибыль Плательщиками налогов на доходы и прибыль являются юридические лица Республики Беларусь, иностранные юридические лица и международные организации, простые товарищества (участники договора о совместной деятельности), хозяйственные группы.

Участник простого товарищества, на которого в соответствии с договором о совместной деятельности между участниками возложено ведение его дел либо который получает выручку по деятельности данного товарищества до ее распределения, исполняет Налоговое обязательство этой организации.

Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имею-

щие отдельный баланс и текущий (расчетный) либо инок банковский счет, по соответствующим объектам налогообло жения исполняют налоговые обязательства этих юридических лиц в порядке, установленном законом.

Объекты налогообложения различаются по видам: на доходы или на прибыль (рис. 13).

Рис. 13. Объект налогообложения налогом на доход и прибыль Объектом налогообложения налогом на доходы являются дивиденды и приравненные к ним доходы.

Дивидендом признается любой доход, начисленный унитарным предприятием собственнику его имущества, иной организацией (кроме простого товарищества) участнику (акционеру) по принадлежащим данному участнику (акционеру) долям (паям, акциям) в порядке распределения прибыли, остающейся после налогообложения, в том числе:

а) выплаты участнику (акционеру) организации при ее

ликвидации либо при выходе его из состава участников орга

низации в денежной или натуральной форме и в размере,

превышающем сумму его взноса (вклада) в уставный фонд.

При этом размер выплат акционеру и сумма его взноса (вкла

да) подлежат пересчету в доллары США по курсу, установ

ленному Национальным банком Республики Беларусь соот

ветственно на день выплати внесения взноса (вклада);

б) выплаты участникам организации- в виде долей (паев,

акций) этой же организации, а также увеличения номиналь

ной стоимости акций (паев), произведенного за счет соб

ственных источников организации, если такие выплаты из

меняют процентную долю участия в уставном фонде органи

зации хотя бы одного из участников (акционеров).

Не являются объектом налогообложения на доходы следующие виды выплат:

1) выплаты участнику организации в денежной или натуральной форме и размере, не превышающем взноса (вклада) в уставный фонд этой организации, при ее ликвидации либо выходе из ее состава участников;

2) выплаты участникам организации в виде долей (паев, акций), а также увеличения номинальной стоимости акций (паев), произведенного за счет собственных источников организации, если такие выплаты не изменяют процентную долю участия в уставном фонде ни одного из участников (акционеров);

3) зачисляемые в полном объеме в доход соответствующе* го бюджета дивиденды. Они начисляются:

а) на долю в уставном фонде (пакет акций) хозяйствен

ных обществ, переданную (переданный) в собственность Рес

публики Беларусь и (или) административно-территориаль

ной единицы в установленном порядке при реструктуриза

ции задолженности этих хозяйственных обществ по плате

жам в бюджет;

б) на принадлежащие Республике Беларусь и (или) адми

нистративно-территориальным единицам акции (доли, паи).

Следует также отметить, что к дивидендам приравниваются доходы, получаемые по соглашениям (долговым обязательствам), предусматривающим участие в прибылях.

Облагаемая налогом прибыль исчисляется, исходя из суммы прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства, товарно-материальные ценности, нематериальные активы), имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям:

где Ппр— прибыль от реализации продукции; Пус — прибыль от реализации услуг; ГГр.т — прибыль от реализации товара; Пр0Пф — прибыль от реализации ОПФ; П„а — прибыль от реализации прочих активов; Пр(Уб)вн — прибыль (убыток) по внереализационным операциям.

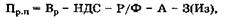

Прибыль (убыток) от реализации товаров (работ, услуг), иных ценностей, имущественных прав определяется как положительная (отрицательная) разница между выруч-

кой, полученной от их реализации, и затратами по производству и реализации этих товаров (работ, услуг), иных ценностей (за исключением основных средств), имущественных прав, учитываемых при налогообложении, а также суммами налогов и сборов, уплачиваемых согласно установленному законодательными актами Республики Беларусь порядку из выручки, полученной от реализации товаров (работ, услуг):

где Вр — выручка от реализации продукции (работ, услуг); НДС — налог на добавленную стоимость; Р/Ф — отчисления в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрных наук и отчисления пользователями автомобильных дорог; А — акцизы; 3(Из) — затраты (издержки) на производство и реализацию продукции (товаров, работ, услуг).

Прибыль (убыток) от реализации основных средств определяется как положительная (отрицательная) разница между выручкой, полученной от реализации основных средств, уменьшенной на суммы налогов и сборов, уплачиваемых согласно установленному законодательными актами порядку из выручки, полученной от реализации товаров (работ, услуг), и остаточной стоимостью осцовдых средств, а также затратами на реализацию основных средств.

Облагаемая налогом прибыль белорусской организации исчисляется с учетом прибыли (убытка), полученной от деятельности за пределами Республики Беларусь, по которой она зарегистрирована в качестве плательщика налогов иностранного государства. Прибыль определяется как разница между выручкой за вчетом косвенных налогов и относящимися к ней затратами в соответствии с налоговым законодательством Республики Беларусь, а также и разница между доходами и расходами по внереализационным операциям.

В целях исчисления налога на прибыль в состав доходов от внереализационных операций включаются доходы, поступившие в собственность получателя от операций, непосредственно не связанных с производством товаров (работ, услуг). К доходам от внереализационных операций, учитываемым для определения облагаемой налогом прибыли, относятся:

доходы от сдачи в аренду (лизинг) имущества; 66

- доходы (проценты), полученные за предоставление в пользование денежных средств организации, а также за пользование банком денежными средствами, находящимися на банковском счете;

- суммы штрафов, пеней, неустоек и других видов санкций за нарушение условий;-

- поступления в счет возмещения организации убытков;

- стоимость безвозмездно полученных товаров (работ, услуг), иного имущества;

принятое к учету имущество, оказавшееся в излишке по результатам инвентаризации;

- суммы кредиторской задолженности, по которой истекли сроки исковой давности;

- положительные курсовые разницы, возникающие при переоценке имущества и обязательств в порядке, установленном законодательством;

другие доходы от операций, непосредственно не связанных с производством товаров (работ, услуг), поступившие в собственность организации.

При исчислении налога на прибыль расходами от внереализационных операций, признаются затраты (расходы, потери, убытки) на операции, непосредственно не связанные с производством и реализацией продукции, товаров (работ, услуг), иных ценностей.

К расходам от внереализационных операций, учитываемым для определения облагаемой налогом прибыли относятся:

- расходы на аннулированные производственные заказы (договора), организации, не давшие продукции;

- отчисления в резервы по сомнительным долгам по расчетам с другими организациями, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством; восстановление резерва при восстановлении сомнительных долгов;

суммы штрафов, пеней, неустоек и других видов санкций за нарушение условий договоров;

- суммы возмещения убытков;

- убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания;

- суммы недостач, потерь и порчи активов в соответствии с законодательством, в том числе произошедшие сверх норм естественной убыли, утвержденных в порядке, установленном законодательством, виновники которых не установлены или суд отказал во взыскании с них;

- отрицательные курсовые разницы, возникающие при переоценке имущества и обязательств, в порядке, установленном законодательством;

- потери от уценки производственных, запасов и готовой продукции, произведенной в соответствии с законодательством;

- убытки по операциям с тарой;

- суммы налога на добавленную стоимость, удержанные и уплаченные за рубежом;

- другие расходы, не связанные с производством и реализацией продукции (работ, услуг).

Суммы экономических санкций и пени, внесенные в бюджет в соответствии с действующим законодательством, уплачиваются за счет прибыли, остающейся в распоряжении организации после налогообложения.

Зачет суммы налога на доходы (прибыль), уплаченной за пределами территории Республики Беларусь в отношении полученного из-за рубежа дохода, производится только в тех случаях, если он предусмотрен международным соглашением с определенной страной.

При выявлении облагаемой налогом прибыли не учитываются:

прибыль, полученная от дивидендов и приравненных к ним доходов, облагаемых налогом на доходы, определяемая как разность между начисленными дивидендами и приравненными к ним доходами и налогом на доходы;

- прибыль (убыток), полученная от осуществления лотерейной деятельности;

- прибыль (убыток), полученная от игорного бизнеса;

- прибыль (убыток), полученная от реализации (погашения) ценных бумаг;

Облагаемая налогом прибыль уменьшается на суммы налога на недвижимость за основные средства и величину налоговых льгот. 68

Затраты на производство и реализацию продукции, товаров (работ, услуг), учитываемые при налогообложении, представлены на рис. 14.

Рис. 14. Затраты, учитываемые при налогообложении Затраты, учитываемые при налогообложении прибыли, представляют собой стоимостную оценку использованных в процессе производства и реализации продукции, товаров (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериальных активов, трудовых ресурсов, а также других затрат на ее производство и реализацию. При этом материальные затраты оцениваются по стоимости фактических затрат на них, определяемой в порядке, установленном законодательством.

В затраты на производство и реализацию продукции, товаров (работ, услуг) при определении прибыли включаются:

- материальные затраты (за вычетом стоимости возвратных отходов);

- расходы на оплату труда;

- амортизация основных средств и нематериальных активов, используемых в предпринимательской деятельности;

отчисления по установленным законодательством нор

мам в Фонд социальной защиты населения Министерства

труда и социальной защиты Республики Беларусь, и государ

ственный фонд содействия занятости;

- страховые взносы по видам обязательного страховая

ния, а также по перечню видов добровольного страхования и

порядку, определяемым Президентом Республики Беларусь;

.,-. проценты по. полученным ссудам, кредитам и займам (за исключением процентов по просроченным ссудам, креди-

там и займам, а также ссудам, кредитам и займам, связанным с приобретением основных средств и нематериальных активов и иных внеоборотных (долгосрочных) активов);

прочие затраты на производство и реализацию продукции, товаров (работ, услуг), учитываемые при налогообложении прибыли в соответствии с налоговым законодательством, включая налоги, сборы (пошлины), включаемые в соответствии с законодательством в себестоимость продукции, товаров (работ, услуг).

К материальным затратам относятся: сырье, основные материалы, покупные изделия, полуфабрикаты, вспомогательные материалы, топливо, покупная энергия всех видов, расходы, связанные с использованием природного сырья; налог за пользование природными ресурсами в пределах лимита потребляемых ресурсов и выбросов в окружающую среду; оплата работ и услуг производственного характера, выполненных сторонними предприятиями и организациями; и другие расходы.

В состав расходов на оплату труда включаются выплаты по заработной плате, исчисленные исходя из сдельных расценок, тарифных ставок и должностных окладов, устанавливаемых в зависимости от результатов труда, его количества и качества, стимулирующих и компенсирующих выплат (включая компенсации по оплате труда в связи с повышением и индексацией цен, премирование рабочих, руководителей, специалистов и других служащих за производственные результаты), иных условий оплаты труда в соответствии с применяемыми в организациях формами и системами оплаты труда.

Амортизационные отчисления по основным средствам и нематериальным активам, используемым в предпринимательской деятельности, включая индексацию амортизационных отчислений, производимую в порядке, установленном законодательством.

Амортизационные отчисления по основным средствам, не используемым в предпринимательской деятельности, а также не находящимся в эксплуатации, не учитываются при определении облагаемой налогом прибыли.

К прочим затратам на производство и реализацию продукции, товаров (работ, услуг) относятся следующие факти- 70

ческй произведенные затраты: налоги и отчисления в целевые бюджетные фонды, относимые на себестоимость продукции (работ, услуг); таможенные пошлины; затраты на командировки; представительские расходы, сбор за размещение рекламы; затраты на оплату услуг аудиторов; расходы на проведение всех видов ремонтных работ; арендная плата; лизинговые платежи; оплата услуг банков; износ нематериальных активов и некоторые другие.

Затраты, учитываемые при установлении облагаемой налогом прибыли, определяются с учетом следующих особенностей:

- при подсчете прибыли от реализации приобретенных товаров принимаются затраты, приходящиеся на фактически реализованные товары;

- при определении прибыли от реализации произведенных товаров (работ, услуг) принимаются затраты, приходящиеся на фактически реализованные товары (работы, услуги), рассчитанные на основе данных бухгалтерского учета с учетом расчетных корректировок, произведенных по данным налогового учета;

- затраты, относящиеся к предыдущим отчетным периодам (месяцам) текущего года, подтверждаемые первичными учетными документами, поступившими по истечении этих периодов (месяцев), учитываются для целей налогообложения в том отчетном периоде (месяце) текущего года, в котором указанные первичные учетные документы поступили.

Налоговые ставки. Дивиденды и приравненные к ним доходы, начисленные организациями, облагаются по ставке 15 %. Налог удерживается и перечисляется в бюджет организациями, начислившими дивиденды и приравненные к ним доходы.

Налог исчисляется и уплачивается по ставке 15 % белорусскими организациями, получающими дивиденды и приравненные к ним доходы от источников за пределами Республики Беларусь. Исчисление налога производится на дату получения дивидендов и приравненных к ним доходов исходя из начисленной суммы дивидендов й приравненных к ним доходов.

Налог на прибыль предприятий, организаций и учреждений, получаемую от деятельности, связанной с культурно-бытовым, торговым и иными видами обслуживания населения и строительством в зонах последующего отселения и с правом на отселение, взимается по ставке, уменьшенной на 30 %. Перечни таких предприятий, организаций и учреждений устанавливаются Советом Министров Республики Беларусь.

По ставке 15 % также облагаются:

- вновь создаваемые на территориях, включенных в зоны с правом на отселение и последующего отселения, юридические лица, реализующие инвестиционные проекты, получившие положительное заключение комплексной экспертизы, — в течение пяти лет со дня государственной регистрации этих юридических лиц;

- действующие на указанных территориях юридические лица, реализующие инвестиционные проекты, получившие положительное заключение комплексной экспертизы, — в течение пяти лет с года, следующего за годом включения их в перечень таких юридических лиц. Средства, высвобождаемые в результате предоставления в соответствии с настоящим пунктом льгот по налогу на прибыль, подлежат зачислению в фонд накопления и используются на развитие производства. В случае нецелевого использования этих средств налогообложение производится в порядке, установленном законодательством.

Льготы по налогообложению. При налогообложении прибыли льготы дают плательщику дополнительный капитал для хозяйственной деятельности. Государство с помощью льгот оказывает стимулирующее или сдерживающее воздействие на процесс производства. Льготы заключаются в частичном уменьшении налогооблагаемой прибыли, освобождении прибыли отдельных предприятий и в установлении пониженной ставки налога.

По экономической значимости и содержанию льготы можно сгруппировать следующим образом.

Первая группа льгот — производственно-экономические инвестиционные. Они имеют наибольшее значение для народного хозяйства, поскольку их целью являются стимули- 72

рование развития производства, ускорение научно-технического прогресса, модернизации оборудования. Эта группа льгот является наиболее существенной для всех категорий плательщиков.

К ней относится освобождение от налогообложения прибыли, фактически использованной на капитальное вложение производственного назначения и жилищного строительства, а также на погашение кредитов банков, выданных на эту цель.

Указанная льгота предоставляется предприятиям также по прибыли, направленной на капитальные вложения производственного назначения и жилищного строительства в порядке долевого участия.

Обязательным условием для получения; льготы является полное использование на капитальные вложения производственного назначения и жилищного строительства начисленной амортизации как основного источника финансирования этих расходов.

К этой группе льгот относится также освобождение от налога:

- резидентов Парка высоких технологий, а также нерезидентов по прибыли, полученой в результате выполнения работ (услуг) по зарегистрированным бизнес-проектам в сфере новых высоких технологий;

- прибыли, полученной от производства продуктов детского питания.

Особыми льготами в Республике Беларусь пользуется агропромышленный комплекс. Полностью от налога на прибыль освобождены госхозы, производственные кооперативы, фермерские хозяйства и другие сельскохозяйственные формирования при реализации произведенной ими продукции растениеводства и животноводства, а также продовольственной продукции (кроме подакцизной), выпущенной собственными подсобными цехами.

Вторая группа льгот — социальные, имеющие целью облегчить предприятию решение социально-бытовых проблем. К ним относится освобождение от налога суммы прибыли, направленной на финансирование затрат предприятий на содержание объектов жилого фонда, учреждений народного

образования, здравоохранения, культуры и спорта, находящихся на балансе предприятий. Льгота предоставляется в пределах установленных на эти цели бюджетных норм расходов на эти цели.

Налогоплательщики также имеют право уменьшить налоговую базу на сумму взносов на благотворительные цели, т.е. платежей зарегистрированным на территории республики учреждениям здравоохранения, народного образования, социального обеспечения, культуры, физкультуры и спорта, находящихся на балансе предприятия.

Эта льгота предоставляется также при перечислении зарегистрированным на территории Республики Беларусь учреждениям здравоохранения, народного образования, культуры и социального обеспечения. По данной льготе установлены ограничения в пределах 5 % облагаемой налогом прибыли.

В третью группу следует выделить льготы, предусматривающие социальную защиту инвалидов. Предприятия, использующие труд этих работников, освобождаются от уплаты налога на прибыль при условии соблюдения установленного норматива их численности в среднесписочной численности всего персонала (соответственно для инвалидов — 50 % среднесписочной численности работников).

В связи с льготным налогообложением сумма налога остается в распоряжении этих предприятий и используется только на развитие производственной базы (строительство производственных мощностей, приобретение оборудования).

Льготы при налогообложении прибыли хозяйственных групп, простых товариществ, а также по прибыли, полученной от торговой, торгово-закупочной и посреднической деятельности не предоставляются.

Сроки уплаты налога на доходы и прибыль. Порядок представления налоговых деклараций. Налоговые декларации (расчеты) по налогу на прибыль, а также другие необходимые документы и сведения, связанные с налогообложением, определенные налоговым законодательством, представляются плательщикам в налоговые органы ежемесячно не позднее 20-го числа месяца, следующего за отчетным. 74

Уплата налога на прибыль производится не позднее 22-го числа каждого месяца, следующего за отчетным.

Организации, уплачивающие налог на доходы от дивидендов и приравненных к ним доходов, не позднее 20-го числа месяца, следующего за месяцем, в котором были начислены дивиденды и приравненные к ним доходы, представляют в налоговые органы по месту постановки на учет налоговые декларации (расчеты) по налогу на доходы нарастающим итогом с начала года.

Налог на доходы от дивидендов и приравненных к ним доходов уплачивается в бюджет не позднее дня, следующего за днем, в котором были начислены дивиденды и приравненные к ним доходы.

Регистры налогового учета и порядок их ведения. Для целей налогового учета по налогу на прибыль применяются регистры налогового учета, в которых отражается и группируется сводная информация об элементах налогового учета, проводятся (при необходимости) расчетные корректировки к этим элементам и отражается информация о показателях, принимаемых для определения размера налоговой базы.

При наличии соответствующих операций плательщики, иные лица, на которых в соответствии с налоговым законодательством возлагается исполнение налоговых обязательств, обязаны вести следующие виды регистров налогового учета:

1)регистры доходов (от реализации товаров (работ, услуг); от внереализационных операций; полученных из-за рубежа);

2) р егистры расходов (на производство и реализацию товаров (работ, услуг); внереализационных расходов; расходов, приходящихся на доходы, полученные из-за рубежа, в соответствии с налоговым законодательством Республики Беларусь);

3)регистр расчётных корректировок.

Регистры налогового учета ведутся ежемесячно (за каждый отчетный месяц) с последующим отражением соответствующих показателей, принимаемых для определения облагаемой налогом прибыли, в расчете налоговой базы нарастающим итогом с начала года.

Глава 2. ОСОБЕННОСТИ ИСЧИСЛЕНИЯ НАЛОГА

Поиск по сайту: