|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Основные функции коммерческих банков. Депозитный и денежный мультипликатор

Различают активные и пассивные операции коммерческих банков:

Пассивные связаны с привлечением денежных ресурсов, например, путем приема вкладов, продажи акций, облигаций, других ценных бумаг;

Активные – с размещением денежных ресурсов путем предоставления кредитов, покупки акций и ценных бумаг

Основные функции коммерческих банков

1. Привлечение вкладов;

2. Кредитование физических и юридических лиц; Кредит – временное предоставление кредитором заемщику денежных средств за определенную плату. Основные принципы кредитования: срочность; возвратность; платность; обеспеченность. Различают: краткосрочные кредиты (до года), долгосрочные кредиты (более года).

2. Осуществление расчетов и платежей;

3. Банковское инвестирование;

4. Инвестиционное планирование;

5. Страхование;

6. Трастовые услуги – управление собственностью и активами клиентов по их поручению;

7. Лизинг – вид инвестиционной деятельности по приобретению имущества, которое может использоваться для предпринимательской деятельности и передачи его на основе договора лизинга на определенный срок за определенную плату и на определенных условиях, в том числе с правом выпуска имуществ лизинга – получателя.

9. Факторинг – форма кредитования, когда банк перечисляет предприятию-поставщику 70-90% дебиторской задолженности, но право собственности на нее переходит к банку. После погашения этой задолженности банк выплачивает предприятию оставшуюся ее часть за вычетом комиссионных.

Одним из наиболее распространенных видов кредитования является потребительский кредит - это кредит физическим лицам на потребительские цели. Ипотечный кредит – это кредит на приобретение, строительство, реконструкцию жилья, гаража, дачи и т.д., приобретение земельных участков.

На величину банковского процента оказывают влияние такие факторы, как риск, срочность (срок, на который выдается ссуда), величина кредита, уровень налогообложения, конкуренция на денежном рынке и т.д.

Мировая практика кредитования основана на оценке заемщиков по следующим критериям:

1. наличие у заемщика средств, достаточных для погашения кредита в срок;

2. анализ сфер деятельности заемщика и оценка степени риска предоставления кредита;

3. обеспечение кредита;

4. наличие кредитной истории заемщика, которая показывает характер заемщика, его честность, желание выплачивать долги.

Когда коммерческие банки держат в обязательном резерве только часть имеющихся у них в форме вкладов средств, а другую часть они используют для кредитования, они «создают» деньги, возникает кредитная мультипликация – это процесс эмиссии платежных средств в рамках системы коммерческих банков. На способность банков создавать деньги оказывает влияние норма резервирования (rr), которая рассчитывается как отношение величины резервов (R) к величине депозитов (D):

Например, депозиты банка А выросли на 1000 руб. Норма резервирования 20%. В резерве остается 200 руб., а 800 руб. банк А выдает в качестве кредитов. Следовательно банк А увеличил предложение денег на 800 руб. и теперь оно равно 1000+800=1800 руб. Вкладчики по-прежнему имеют 1000 руб. депозитов, а у заемщиков на руках 800 руб. Далее, если 800 руб.. попадут в банк В, то 20%, т.е. 160 руб. будут храниться как обязательные резервы, а 640 руб. будут использоваться в качестве кредитов. Предложение денег составит уже 1000+800+640 руб.=2440 руб. и т.д.

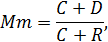

Общее предложение денег, возникшее в результате появления нового депозита, составит

- банковский (депозитный) мультипликатор – он показывает, какое

- банковский (депозитный) мультипликатор – он показывает, какое

предложение денег может создать банковская система из каждой денежной единицы, вложенной в коммерческий банк

D – первоначальный вклад

В нашем примере Sm = 1/rr*D = 1/0,2*1000= 5000 руб.

Таким образом, всего вклад 1000 руб. создает 5000 руб. денежной массы, прирост денежной массы в результате кредитной эмиссии составит 4000 руб. Эффект денежного мультипликатора основан на том, что резервы и вклады, утраченные одним банком получает другой банк.

Более общая модель строится с учетом возможного оттока части денег с депозитов в наличность. В этой модели рассматриваются денежная база- МВ- (деньги повышенной мощности) – это наличность вне банковской системы (C), а также резервы коммерческих банков, хранящиеся в Центральном банке (R):

МВ= С+R

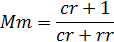

Денежный мультипликатор показывает отношение предложения денег к денежной базе:

где Mm –денежный мультипликатор

Разделим почленно числитель и знаменатель на депозиты:

где cr– коэффициент депонирования, характеризующий соотношение наличность/вклады

Макроэкономическое равновесие и реальная процентная ставка (модель IS-LM): сравнительный анализ эффективности инструментов макроэкономической политики государства. Ликвидная ловушка. Инвестиционная ловушка. Выбор моделей макроэкономической политики.

Влияние денежно-кредитной политики на макроэкономическое равновесие и реальную процентную ставку можно проиллюстрировать с помощью модели «IS - LM», разработанной Дж. Хиксом в 1930-е годы.. Она описывает макроэкономическое равновесие как одновременное равновесие на товарным и денежным рынкам.

| r ® IS2 ← IS1 IS3 0 y Рис. 8-6. Кривая IS |

r – реальная процентная ставка, у – объем производства (доходов)

Нисходящий характер кривой IS объясняется тем, что, с одной стороны, увеличение реальной процентной ставки r ведет к уменьшению величины спроса на инвестиции, и как следствие к уменьшению объемов производства. С другой стороны, увеличение объемов производства и доходов ведет у увеличению сбережений и снижению реальной процентной ставки.

Увеличение государственных расходов и/или снижение налогов вызывает сдвиг кривой IS вправо, то есть при каждой из возможных реальных процентных ставок объем производства (дохода) возрастает.

Уменьшение государственных расходов и/или увеличение налогов вызывает сдвиг кривой IS вправо, то есть при каждой из возможной реальных процентных ставок объем производства (дохода) снижается.

Кривая LM описывает денежный рынок.

| LM1 LM2 r LM3 ← ® 0 y Рис. 8-7. Кривая LM |

Если Центральный банк проводит политику «дорогих» денег, то кривая LM сдвигается влево, то есть реальная процентная ставка возрастает при каждом из возможных уровней дохода. Если Центральный банк проводит политику «дешевых» денег, то кривая LM сдвигается вправо, то есть реальная процентная ставка снижается при каждом из возможных уровней производства (доходов) (рис. 8-9 б). Снижение процентной ставки вызывает рост инвестиционных расходов (рис. 8-9 в) и других компонентов совокупных расходов, зависящих от реальной процентной ставки. Кривая совокупных расходов сдвигается вверх (рис. 8-9 а), что ведет к кратному в соответствии с эффектом мультипликатора увеличению объемов производства (доходов).

| Рис. 8-9. Влияние политики «дешевых денег» на экономическую ситуацию |

| AE AE2 AE2 AE1 AE1 0 уE1 уE1 у Рис. 8-9 а. |

| r LM1 IS LM2 rE1 ® ¯ rE2 0 уE1 ® уE2 у Рис. 8-9 б. |

| r IS LM rE 0 уE У Рис. 8-8. Одновременное равновесие на денежном и товарном рынках |

| r rE1 rE2 0 QE1 ® QE1 QI Рис. 8-9 в. |

Согласно кейнсианской теории в качестве основных методов стабилизационной политики рассматриваются методы бюджетно-финансовой политики, согласно неоклассической - методы денежно-кредитной политики. Сравнительный анализ эффективности инструментов макроэкономической политики показывает, что недостатками фискальной политики являются значительный временной лаг, зависимость от политической ситуации (так как мероприятия бюджетно-финансовой политики утверждаются парламентом), эффекты вытеснения и чистого экспорта. Эффективность фискальной политики снижается в условиях инфляции. Преимуществами денежно-кредитной политики являются быстрота и гибкость, независимость от политической ситуации. Однако при реализации монетарной политики также возникает ряд существенных проблем. Избыточные резервы, увеличивающиеся в результате проведения политики дешевых денег, не всегда используются банками для расширения предложения денег. Увеличение денежного предложения может быть компенсировано снижением скорости обращения денег. Эффективность денежно-кредитной политики ослабляется, если кривая спроса на деньги является пологой, а кривая спроса на инвестиции – крутая.

Поиск по сайту: