|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

КУРСОВАЯ РАБОТА. по учебной дисциплине: Макроэкономика

по учебной дисциплине: Макроэкономика

Тема: «Денежный рынок России: современное состояние, тенденции развития»

| Дата сдачи | Выполнила: |

| Студентка 1курса 4 группы | |

| «Экономика и прикладная информатика» | |

| Лебедь Мария Александровна | |

| Проверил преподаватель: | |

| Абрамов Виталий Николаевич |

Тамбов 2013

СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………………….….......3

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ДЕНЕЖНОГО РЫНКА..……5

1.1. Понятие и сущность денежного рынка……………………………...5

1.2. Инструменты и участники денежного рынка………………………..8

1.3 Регулирование денежного рынка…………………………………….11

ГЛАВА 2.ДЕНЕЖНЫЙ РЫНОК И УСЛОВИЯ ЕГО РАВНОВЕСИЯ..14

2.1. Равновесие на денежном рынке…………………………………….14

2.2. Современное состояние денежного рынка России………………...16

2.3. Тенденции развития денежного рынка как составная часть финансового рынка………………………………………………………………18

ГЛАВА 3. СОСТОЯНИЕ ДЕНЕЖНОГО РЫНКА В РОССИИ И ПОЛИТИКА ЦЕНТРАЛЬНОГО БАНКА………………..…..…..…..…...........22

3.1. Денежно-кредитная политика: цели, инструменты, типы. Перспективы денежного рынка.……………………………...…………………22

3.2. Принципы денежно-кредитной политики на среднесрочную перспективу………………………………………………………………………25

ЗАКЛЮЧЕНИЕ……..….…………………………………………………30

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ…………………………32

ПРИЛОЖЕНИЕ…..………………………………………………………34

ВВЕДЕНИЕ

В настоящее время финансовый рынок разбит на две части: денежный рынок и рынок капитала. В свою очередь денежный рынок обычно подразделяется на учетный, межбанковский и валютный рынки, а также рынок деривативов. Денежный рынок на деле объединяет спрос и предложение денег. Спрос на деньги – это величина денежных средств, которую хранят хозяйственные агенты, то есть спрос на денежные запасы.

В денежно – кредитном регулировании велика роль денег особенно потому, что ежегодно устанавливается денежный ориентир изменения денежной массы, и в соответствии с ним проводится ее регулирование при помощи кредитных инструментов Центрального банка. Целью такого денежно-кредитного регулирования является сдерживание роста денежной массы, преодоление инфляции или сдерживание зарождающихся инфляционных процессов, стимулирование роста производства в стране.

Главным условием эффективного функционирования всех звеньев современной рыночной экономики является ее денежная система. Стабильность денежного обращения обеспечивает воздействие всех стоимостных категорий на рост общественного производства, его пропорциональное развитие.

Денежная система РФ включает в себя официальную денежную единицу, порядок эмиссии наличных денег, регулирование денежного обращения.

Проблемы организации денежного обращения, денежно-кредитной политики для поддержания экономического роста Российской экономики в настоящее время выходят на передний план. В связи с этим выбранная тема является актуальной.

Необходимость осознания и понимания сути, возникающих в экономике проблем, напрямую зависит от развития денежных отношений в стране. Актуальность выбранной тематики обусловлена нестабильностью денежной системы России.

Предметом курсовой работы являются экономические отношения, возникающие в процессе функционирования современного денежного рынка. Объект данной работы - развитие денежного рынка России.

Целью курсовой работы является изучение денежного рынка России.

Для достижения поставленной цели были поставлены и решены следующие задачи:

1. Изучить теоретические основы денежного рынка;

2. Выявить инструменты и участников денежного рынка;

3. Проанализировать современное состояние денежного рынка России;

4. Изучить тенденции развития денежного рынка как составная часть финансового рынка России;

5. Изучить состояние денежного рынка в России и политику Центрального Банка.

Методологической базой написания курсовой работы являются работы таких авторов как Архипов А.И., Ведев А., Лаврушин О.И.

Курсовая работа состоит из введения, трех глав, заключения, списка используемой литературы и приложения.

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ДЕНЕЖНОГО РЫНКА

1.1. Понятие и сущность денежного рынка

Денежный рынок - часть финансового рынка, на котором осуществляются в основном краткосрочные (сроком от 1 дня до 1 года) депозитно-ссудные операции. С помощью денежного рынка обеспечивается движение оборотного капитала предприятий, формируются краткосрочные ресурсы банков, осуществляются вклады и получаются краткосрочные кредиты государством, учреждениями и частными лицами.

Объектами отношений на денежном рынке выступают денежные ресурсы и ценные бумаги. Субъекты денежного рынка: государство, предприятия различных форм собственности, отдельные граждане. Денежный рынок обеспечивает перераспределение денежных ресурсов между субъектами хозяйствования и отраслями экономики. Денежный рынок выступает под системой финансового рынка в целом, связан с инвестиционным рынком, товарным рынком, рынком ценных бумаг, рынком кредитных ресурсов. Все составляющие денежного рынка между собой тесно связаны. Таким образом, денежный рынок регулируется общими и специфическими принципами организации рыночной экономики.[1]

Суть денежного рынка заключается в следующем:

1. Следует различать деньги как меру стоимости, масштаб цен и деньги как объект купли-продажи. Материальное наполнение и в том и в другом случае может быть одним и тем же (это может быть доллар, фунт, франк, рубль или гривна). Как мера стоимости деньги измеряют стоимость других товаров. Как объект купли-продажи деньги приносят доход, т.е. функциональная специализация денег в обоих случаях разная.

2. Следует различать деньги как средство расчёта, и деньги как источник доходов. Это различие также вытекает из разности функциональной специализации денег. В первом случае, деньги - посредник в платежах. Важной его характеристикой является наличие определённого их запаса. Деньги как источник доходов характеризуются их потоком. Различие между запасом и потоком денег является принципиальным моментом для понимания денежного рынка.

3. Деньги всегда выступают как актив, то есть представляют собой часть запаса, стоимость которой равна капитализированной стоимости потока будущих доходов. Здесь важно указать на то, что в качестве актива выступают не только деньги, но и ценные бумаги, все активы оказывают их владельцу услуги, но деньги как актив оказывают услуги в виде средства обращения. Этим деньги как актив отличаются от всех остальных активов.

4. Наличие разнородных активов у субъекта хозяйствования всегда сопряжено с проблемой выбора портфеля активов - такого их сочетания, которое обеспечивает оптимальные действия в сложившейся системе хозяйствования.

5. Цена денег как актива зависит от дохода, который они приносят, когда обращаются деньги как капитал.

В свою очередь денежный рынок обычно подразделяется на учетный, межбанковский и валютный рынки, а также рынок деривативов (рис 1).

Рис 1. Структура финансового рынка

К учетному рынку относят тот, на котором основными инструментами являются казначейские и коммерческие векселя, другие виды краткосрочных обязательств (ценные бумаги). Таким образом, на учетном рынке обращается огромная масса краткосрочных ценных бумаг, главная характеристика которых - высокая ликвидность и мобильность.

Межбанковский рынок - часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой, преимущественно в форме межбанковских депозитов на короткие сроки. Наиболее распространенные сроки депозитов - один, три и шесть месяцев, предельные сроки - от одного до двух лет (иногда до пяти лет). Средства межбанковского рынка используются банками не только для краткосрочных, но и для средне- и долгосрочных активных операций, регулирования балансов, выполнения требований государственных регулирующих органов.

Валютные рынки обслуживают международный платежный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран. Специфика международных расчетов заключается в отсутствии общепринятого для всех стран платежного средства. Поэтому необходимым условием расчетов по внешней торговле, услугам, инвестициям, межгосударственным платежам является обмен одной валюты на другую в форме покупки или продажи иностранной валюты плательщиком или получателем. Валютные рынки - официальные центры, где совершается купля-продажа валют на основе спроса и предложения.

Рынок деривативов. Деривативами (финансовыми деривативами) называются производные финансовые инструменты, в основе которых лежат другие, более простые финансовые инструменты - акции, облигации. Основными видами финансовых деривативов являются опционы (дающие их владельцу право продавать или покупать акции), свопы (соглашения об обмене денежными платежами в течение определенного периода времени), фьючерсы (контракты на будущую поставку, в том числе валюты, по зафиксированной в контракте иене).

С развитием международных валютно-кредитных отношений сформировался международный денежный рынок, где осуществляются операции с иностранной валютой. На этом рынке используют такие кредитные орудия обращения как: казначейские и коммерческие векселя, чеки, аккредитивы, депозитные сертификаты, банковские акцепты и прочие средства расчётов. С их помощью осуществляется выдача краткосрочных кредитов или размещение временно свободных денежных средств, при этом в короткие сроки совершаются крупные денежные операции.

1.2. Инструменты и участники денежного рынка

Термин “денежные рынки” используется для описания рынка долговых инструментов со сроком погашения менее одного года. Обычно операции с такими продуктами осуществляются между банками и профессиональными управляющими краткосрочными денежными средствами в основном на внебиржевом рынке, а не через официальную биржу. Это сложный рынок, на котором банки могут покрывать свои потребности в ликвидности (то есть краткосрочные потребности в денежных средствах), а Центральный Банк может использовать данный рынок для поставки или использования средств национальной денежной системы.[2]

На данном рынке действуют четыре основных инструмента:

1. Казначейские векселя. Они выпускаются государством в качестве обязательства выплатить определенную денежную сумму, как и по всем векселям. Они выпускаются с дисконтом по отношению к лицевой (номинальной) стоимости. Вексель представляет собой долговой инструмент, но по нему не выплачиваются ни проценты, ни купонная ставка. Он просто обладает лицевой стоимостью, которая будет выплачена на дату погашения, которая часто наступает через три месяца с даты эмиссии векселя. Фактический уровень доходности на момент эмиссии определяется на основе процентной ставки, которая лежит в основе дисконта. Как правило, правительство осуществляет эмиссию казначейских векселей регулярно и это дает ему возможность изымать деньги из обращения или вкладывать их в обращение (когда правительства выкупают векселя у банков).

В итоге формируется активный вторичный рынок, так как банки используют эти инструменты для того, чтобы их ресурсы постоянно приносили хоть какой-нибудь доход. Векселя также приобретаются крупными институциональными инвесторами для использования в качестве залога для выполнения требований по производным инструментам.

2.Переводные векселя (коммерческие векселя). Эти векселя выпускаются компаниями в качестве долговых инструментов в уплату за товары и услуги. Такие векселя получают дополнительное доказательство кредитоспособности в форме банковской гарантии или акцепта. Компания, получающая вексель, может извлечь из самого векселя очень мало пользы, но она может продать этот вексель другому банку для того, чтобы получить необходимые средства. Покупающий банк приобретает вексель с подходящим дисконтом по отношению к лицевой стоимости в связи с финансовым риском непогашения долгового обязательства в срок. Процесс расчета дисконта аналогичен процедуре с казначейскими векселями, однако, ставка дисконта отражает величину риска, связанного с операцией.

3. Коммерческая бумага аналогична простому векселю, хотя вексель является самостоятельным инструментом, а коммерческая бумага выпускается как часть программы финансирования (то есть, как только истекает срок действия одного выпуска, тут же выпускается другой). Фактически коммерческая бумага является альтернативой краткосрочного банковского кредита. Соответственно эмитент является исходным заемщиком и не перекладывает свои долговые обязательства на третью сторону.

4. Депозитный сертификат - это сертификат, подтверждающий размещение депозита у эмитента и являющийся объектом для торговли, аналогично сберегательной книжке, выдаваемой банком при внесении депозита на индивидуальный банковский счет. Выпуск депозитного сертификата в такой форме делает его переводным. Он выпускается с фиксированной процентной ставкой, что означает, что эмитент берет на себя обязательства погасить инструмент по его лицевой стоимости плюс сумма процентов в конкретный момент в будущем. Такие платежи также называются “основная сумма долга плюс проценты”.

Участниками денежного рынка являются с одной стороны лица, предоставляющие деньги на срок до одного года (кредиторы), а с другой стороны - лица заимствующие деньги на определённых условиях (заёмщики). Одной из категорий участников рынка являются финансовые посредники - лица, посредством которых денежные средства переходят от лиц, предоставляющих денежные средства, к лицам, получающим денежные средства. Предоставление денежных средств возможно без финансовых посредников.

В качестве кредиторов и заёмщиков на денежном рынке выступают: банки, небанковские кредитные организации, предприятия и организации различного типа - юридические лица, физические лица, государство в лице определённых органов и организаций, международные финансовые организации, другие финансово-кредитные учреждения.

В качестве финансовых посредников на денежном рынке выступают: банки, профессиональные участники фондового рынка, брокеры, дилеры, управляющие компании, другие финансово-кредитные учреждения.

Интересы участников денежного рынка состоят в получении дохода от операций с различными финансовыми инструментами денежного рынка. Кредиторы получают доход в виде процента на ссуженную стоимость. Заёмщики получают доход в виде дополнительной прибыли, полученной от использования заимствованных денежных средств. Финансовые посредники получают доход в виде комиссионного вознаграждения.[3]

Нормальное функционирование денежного рынка в значительной степени зависит от деятельности брокеров и дилеров, играющих ключевую роль в продвижении новых выпусков инструментов денежного рынка, а также на вторичном рынке, где возможна продажа нереализованных инструментов до наступления срока платежа по ним. В работе с ценными бумагами дилеры используют соглашения о вторичной покупке. Также они выступают посредниками между участниками рынка вторичной покупки, предоставляя займы тем, кто в них заинтересован, и, заимствуя средства у тех, кто готов их предоставить.

Главным участником денежного рынка выступает Федеральная резервная система. Она контролирует предоставление имеющихся резервных средств банкам и другим депозитным институтам. При этом торговля ведется либо непосредственно на рынке облигаций, либо на временной основе на рынке вторичной покупки. Таким образом, Федеральная резервная система в состоянии воздействовать на процентную ставку по краткосрочным кредитам. Изменения ставки, в свою очередь, по подобию цепной реакции оказывают влияние на другие ставки денежного рынка.

Участники экономических отношений в состоянии поддерживать денежный (трансакционный) баланс для обеспечения планируемых расходов независимо от денежных поступлений благодаря использованию средств в валютной форме, а также на счетах до востребования. Поддержание такого баланса предполагает наличие издержек в виде заранее известного процента. Для минимизации издержек участники экономического оборота стремятся к поддержанию денежного баланса на минимальном уровне, требуемом для каждодневной трансакционной деятельности. Они пополняют недостающую часть своих денежных балансов за счет приобретения инструментов денежного рынка, которые могут быть оперативно и с низкими издержками конвертированы в наличность. Как правило, такие инструменты имеют незначительный ценовой риск, что, в свою очередь, обусловлено короткими сроками погашения. Краткосрочные потребности в денежных средствах могут быть также удовлетворены на денежном рынке в виде заимствований по мере необходимости.

1.3 Регулирование денежного рынка

Каждый из нас соприкасается с рынком и знает, что деньги становятся каждый раз приемлемыми потому, что в любой момент могу быть обменены на реальные блага. Подобная уверенность отчасти основана на законе: государство объявило наличные деньги законным платежным средством. В практике сложилось так, что функционирующие бумажные деньги, по существу, являются декоративными деньгами - они деньги, потому что так сказало государство, а не потому, что они выкупаются каким-либо драгоценным металлом. Общая приемлемость наличных денег поддерживается также готовностью государства принимать их при уплате налогов и других обязательств по отношению к нему.

Однако дабы не переоценить возможности государства, необходимо отметить, что факт широкого признания бумажной наличности в обмене гораздо важнее для придания этим кускам бумаги функций денег, чем государственный декрет о законном платежном средстве. Государство ведь не объявляло чеки законным платежным средством, но они успешно обслуживают значительный объем обмена товарами и услугами, что, несомненно, воздействует на желание людей и предприятий использовать чековые вклады в качестве средства обращения. Этот момент влияет на стоимость и полезность денег.[4]

Вместе с тем деньги - относительная редкость и в силу этого являются феноменом спроса и предложения. Следовательно, стоимость денег определяется их редкостью по отношению к их полезности. Полезность денег состоит, разумеется, в их уникальной способности обмениваться на товары и услуги как сейчас, так и в будущем. Спрос на деньги в экономике зависит, таким образом, от общего долларового объема сделок плюс количества денег, которое индивидуумы и предприятия хотят иметь для возможных сделок в будущем. При данном более или менее постоянном спросе на деньги их стоимость или покупательная способность будет определяться предложением денег.

Реальная стоимость или покупательная способность денег - это количество товаров и услуг, которые можно купить за денежную единицу. Далее, очевидно, что количество товаров и услуг, приобретаемых за деньги, изменяется обратно пропорционально уровню цен, иначе говоря, существует обратно пропорциональная зависимость между общим уровнем цен и стоимостью денежной единицы. Когда индекс потребительских цен, или индекс «стоимости жизни», растет, покупательная способность денег падает, и наоборот.

Чем выше цены, тем ниже стоимость денег, поскольку их потребуется больше для продажи данного количества товаров и услуг. И наоборот, снижение цен увеличивает покупательную способность денег настолько, насколько потребуется меньше денег для приобретения данного количества товаров и услуг. Поэтому экономика в состоянии эффективно использовать деньги только в случае относительной стабильности их покупательной способности. Резкое уменьшение мерила стоимости лишает покупателей и продавцов возможности установления, четких правил торговли.

Можно в итоге констатировать, что стоимость денег в настоящее время уже не основывается на строго определенном количестве драгоценных металлов (как было раньше), она определяется скорее количеством товаров и услуг, которые можно приобрести за деньги на рынке.

Связи внутреннего рынка с внешним, которые основываются на международном разделении труда, предполагают наличие связи между национальными валютами и международными денежными знаками, возможность их обмена друг на друга. Способность национальных денежных знаков в определенной пропорции обмениваться друг на друга означает конвертируемость денег. Пропорция в данном случае зависит от покупательной способности денежной единицы.[5]

Цена денежной единицы одной страны, выраженная и денежных единицах другой страны, представляет собой валютный курс. Терминологически это отношение иногда выражается с помощью понятия «валютный паритет», что равнозначно валютному курсу.

ГЛАВА 2.ДЕНЕЖНЫЙ РЫНОК И УСЛОВИЯ ЕГО РАВНОВЕСИЯ

2.1. Равновесие на денежном рынке

Денежный рынок является частью (сегментом) финансового рынка. Финансовый рынок делится на денежный рынок и рынок ценных бумаг. Чтобы финансовый рынок был в равновесии, необходимо, чтобы один из входящих в него рынков был в равновесии, тогда другой рынок также автоматически будет находиться в состоянии равновесия. Это следует из закона Вальраса, который гласит, что если в экономике n рынков, и на (n – 1) рынке равновесие, то равновесие будет и на n - ом рынке. Другая формулировка закона Вальраса: сумма избыточных спросов на части рынков должна быть равна сумме избыточных предложений на остальных рынках. Применение этого закона для финансового рынка, состоящего из двух рынков, позволяет ограничить анализ изучением равновесия только на одном из этих рынков, а именно – денежном рынке, поскольку равновесие на денежном рынке обеспечит автоматическое равновесие на рынке ценных бумаг.[6]

Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки.

Один из самых распространенных способов государственного воздействия на экономику получил название кейнсианской денежной политики, которая заключается в систематическом нарушении равновесия денежного рынка. Эта политика используется государством для воздействия на реальный сектор экономики путем изменения уровня процентных ставок, который в свою очередь оказывает влияние на инвестиции, занятость, объем производства и уровень доходов. Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку.

Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция. Выход из ликвидной ловушки возможен лишь силами государства с использованием активной финансовой ловушки. Денежная политика в условиях ликвидной ловушки оказывается непригодной.

В долгосрочном периоде спрос на деньги не зависит от изменения процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее название денежного (монетарного) правил М. Фридмена, выглядит следующим образом: M = Y + Pe,

где М - долгосрочный (среднегодовой) темп увеличения предложения денег;

Y - долгосрочный (среднегодовой) темп изменения национального дохода;

Ре - темп ожидаемой инфляции.

Целью долгосрочной денежной политики является антиинфляционное регулирование. Краткосрочная денежная политика, направленная на регулирование процентных ставок, допустима только в рамках долгосрочной денежной стратегии, основанной на монетарном правиле М. Фридмена.

2.2. Современное состояние денежного рынка России

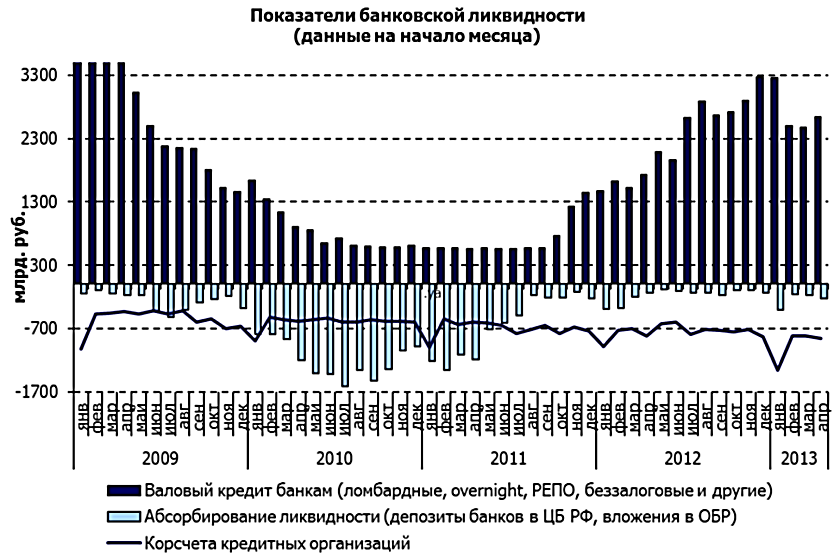

В начале 2013 года наблюдалась относительно комфортная ситуация с ликвидностью банковского сектора, что было связано, прежде всего, с действием сезонных факторов (ростом расходов бюджета в конце декабря).[7] В феврале-марте ситуация немного ухудшилась, что незамедлительно отразилось на динамике процентных ставок межбанковского рынка. Последняя выросла с 5,4% в январе до 5,7% в феврале и 6,0% в марте 2013 г., а в период налоговых выплат в отчетном месяце стабильно превышала шестипроцентный уровень. При этом суммарный объем средств кредитных организаций на корр. счетах и на депозитных счетах в Банке России в марте колебался в диапазоне 900-1000 млрд долл. Задолженность кредитных организаций перед Банком России составила на 1 апреля порядка 2,0 трлн рублей, а чистая ликвидная позиция равнялась (-1,0) трлн рублей.[8]

С целью обеспечения банковского сектора необходимыми объемами ликвидности Банк России проводил операции по предоставлению денежных средств, преимущественно в форме аукционов прямого РЕПО. В январе 2013 года объем операций прямого РЕПО с ЦБ РФ составил порядка 2,1 трлн руб., в феврале – 5,5 трлн руб., а в марте – 7,2 трлн руб. Что касается поддержки денежного рынка со стороны Казначейства РФ, то в марте было проведено 7 аукционов, на которых банки привлекли на депозиты 234,5 млрд рублей. При этом кредитные организации вернули в бюджет порядка 115,8млрд рублей, привлеченных на депозиты ранее(Приложение 1).

Наблюдаемый в 2012 – начале 2013 года структурный дефицит ликвидности носит долгосрочный характер. Более того, уже в ближайшие месяцы ситуация может существенно ухудшится. Принимая во внимание сложившуюся ситуацию на денежном рынке, Банк России намерен провести масштабную реформу рефинансирования банковского сектора с целью не допустить резкого обострения ситуации с ликвидностью. Среди озвученных мер, направленных по смягчение дефицита ликвидности, отметим проведение кредитных операций с Банком России по плавающей процентной ставке (не ранее 3 кв. 2013 года), запуск РЕПО с корзиной ценных бумаг (в ближайшее время), запуск операций валютный своп на аукционной основе. Детали новых механизмов рефинансирования в настоящий момент находятся в процессе обсуждения и согласования.

Для повышения транспарентности денежного рынка и содействия финансовой стабильности, Банк России объявил о выпуске нового ежеквартального обзора, посвященного анализу состояния денежного рынка. По мнению регулятора, информация, представленная в обзоре, позволит участникам рынка адекватнее оценивать риски ликвидности, как собственные, так и системные. (Приложение 2)

2.3. Тенденции развития денежного рынка как составная часть финансового рынка

Создание прогноза развития финансового сектора России непосредственно связано с общим развитием отечественной экономики в текущем десятилетии. Динамика ВВП, доходов и расходов бюджета, населения и предприятий, структура платежного баланса формируют как ресурсы для развития финансового сектора, так и спрос на финансовые инструменты. Расчеты трендового прогноза развития российской экономики и ее финансового сектора предполагают сохранение темпов роста ВВП до 2020 г. в среднем на 3.9–4.0% в год. С одной стороны, это предположение достаточно оптимистично и базируется на соблюдении условий, приведенных ниже. С другой стороны, подобные оценки темпов роста означают отсутствие инвестиционных и инновационных «прорывов» в текущем десятилетии.

Финансовый рынок России, как и любой другой рынок, являясь важнейшей составной частью национальной социально-экономической системы, одновременно является и частью глобального финансового рынка, подчиняясь всеобщим тенденциям развития финансовых систем. Более того, специфика финансового рынка предполагает наивысший уровень глобализации финансового сектора по сравнению со всеми другими секторами экономики, обусловливая высокий уровень зависимости национальных финансовых рынков от развития глобального финансового рынка.

В связи с этим создание прогноза развития финансового сектора России также должно учитывать основные тенденции развития глобального финансового рынка. Наиболее же сильная тенденция последних 20–30 лет на нем – достаточно устойчивая и более высокая динамика емкости его основных секторов по сравнению с общеэкономической динамикой.

В основе опережающего развития финансового рынка по сравнению с экономикой в целом лежит совокупность причин, одновременно и однонаправленно воздействующих на развитие финансовых рынков во всем мире. К таким причинам относятся следующие процессы:

1) Глобализация.

2) Секьюритизация.

3) Старение населения развитых стран.

4) Обесценение национальных валют («валютные войны»)6.

Экстремально быстрое увеличение емкости мирового рынка капитала может быть объяснено только при условии одновременного воздействия лежащих в основе этого явления факторов на обе стороны рыночных отношений – на спрос и на предложение. Процессы глобализации воздействуют на обе из указанных сторон; процессы секьюритизации – преимущественно на предложение финансовых инструментов; старение населения и «валютные войны» – на спрос на финансовые инструменты.

Прогноз развития российских финансовых рынков до 2020 г. непосредственно связан с оценками как ключевых макроэкономических показателей, так и развития денежной сферы и банковского сектора. Динамика ВВП определяет формирование сбережений в экономике, которые служат одним из источников инвестиций на финансовых рынках. Другим источником выступают внешние ресурсы, отражающиеся на капитальном счете платежного баланса. Поступление внешних ресурсов на национальный финансовый рынок в значительной мере определяется как динамикой национального ВВП, так и темпами роста емкости глобального финансового рынка. Динамика ВВП диктует и спрос на инструменты финансового рынка, ресурсы от эмиссии которых направляются на финансирование инвестиций и текущей производственной деятельности.

Параметры денежной сферы – в частности, уровень инфляции, процентные ставки и курс рубля – формируют склонность институциональных агентов к сбережению, а также, в значительной степени, и направления инвестирования средств. Заметную роль в развитии финансовых рынков играет национальная банковская система, которая, с одной стороны, аккумулирует сбережения нефинансового сектора, а с другой – инвестирует в различные финансовые инструменты.

Таким образом, можно выделить два важнейших экзогенных фактора, от которых зависят прогнозные параметры финансового рынка, – размер ВВП и состояние глобального финансового рынка.[9]

Принципиально важным моментом в разработке прогноза развития российских финансовых рынков является оценка финансовых ресурсов, которыми располагает экономика для инвестирования в различные финансовые инструменты. Этот объем в каждом исследуемом году (если в качестве шага моделирования избран календарный год) определяет потенциальный совокупный конечный спрос на весь спектр финансовых инструментов.

Важнейшим показателем, в зависимости от которого формируется объем располагаемых финансовых ресурсов в национальной экономике, выступает валовой располагаемый доход, который рассчитывается как произведенный ВВП и сальдо инвестиционных доходов, оплаты труда и текущих трансфертов с внешним миром. Данный показатель аккумулирует в себе ресурсы национальной экономики, которые могут быть потрачены на конечное потребление и сбережения. Валовой располагаемый доход за вычетом конечного потребления формирует валовое сбережение национальной экономики, которое совместно с объемом средств, привлеченных от внешнего мира, составляет объем ресурсов, потенциально предназначенных для инвестирования в финансовые инструменты.

Внутренние ресурсы формируются в виде сбережений экономических агентов. Прирост совокупных ресурсов складывается из сбережений населения (около 15% от располагаемых доходов населения13), прибыли нефинансовых предприятий и средств банковской системы (прироста собственных средств, а также ресурсов, привлеченных от бюджета и ЦБ РФ). В случае профицита государственного бюджета прирост внутренних ресурсов состоит из средств, размещенных в банковской системе; в случае их размещения за рубежом в различных фондах, а также на счетах ЦБ РФ прирост внутренних ресурсов имеет вид вычета из располагаемых ресурсов.

Располагаемые сбережения в экономике (внутренние и внешние) могут направляться на финансовые рынки через небанковские организации–посредники и опосредованно – через банковскую систему. Небанковские организации представлены институтами коллективного инвестирования, пенсионными фондами, а также финансовыми посредниками – профессиональными участниками рынка ценных бумаг (брокерами, дилерами, управляющими ценными бумагами), управляющими и страховыми компаниями. В случае с банковской системой предполагается размещение сбережений на банковских депозитах. Банковская система размещает часть активов на финансовых рынках в виде вложений в ценные бумаги и участия в капитале. За последнее десятилетие вложения российского банковского сектора в ценные бумаги и его участие в капитале составляли 11–21% от совокупных банковских активов.

ГЛАВА 3. СОСТОЯНИЕ ДЕНЕЖНОГО РЫНКА В РОССИИ И ПОЛИТИКА ЦЕНТРАЛЬНОГО БАНКА

3.1. Денежно-кредитная политика: цели, инструменты, типы. Перспективы денежного рынка

В соответствии со сценарными условиями функционирования экономики Российской Федерации Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2013 году до 5–6%, в 2014 и 2015 годах – до 4–5%. Указанной цели по инфляции на потребительском рынке соответствует базовая инфляция на уровне 4,7–5,7% в 2013 году, 3,6–4,6% в 2014 и 2015 годах.

Расчеты по денежной программе на 2013–2015 годы проведены исходя из показателей спроса на деньги, соответствующих целевым ориентирам по инфляции, прогнозной динамике ВВП и других макроэкономических показателей, а также прогноза платежного баланса и параметров проекта федерального бюджета на 2013 год и плановый период 2014 и 2015 годов.

В зависимости от вариантов прогноза темп прироста денежного агрегата М2 (денежная масса) в2013 году может составить 9–18%, в2014 и 2015 годах– 14–19% в год. Банк России разработал три варианта денежной программы. Второй вариант программы базируется на макроэкономических показателях, использованных при формировании проекта федерального бюджета на 2013 год и плановый период 2014–2015 годов. Темп прироста денежной базы в узком определении, соответствующий целевым ориентирам по инфляции и оценкам динамики экономического роста, может составить по вариантам программы в 2013 году 7–14%, в2014–2015 годах– 11–14% ежегодно.

В условиях повышения гибкости курсовой политики ожидается постепенный переход к формированию денежного предложения в большей степени за счет рефинансирования кредитных организаций со стороны Банка России при снижении влияния динамики чистых международных резервов (ЧМР). При этом большое значение для осуществления денежно-кредитной политики будут иметь показатели исполнения федерального бюджета и меры, направленные на повышение равномерности расходования бюджетных средств. В предстоящий период в рамках бюджетной стратегии Российской Федерации планируется переход к новым принципам бюджетной политики. Ожидается, что указанные меры будут способствовать ограничению денежного предложения и тем самым - достижению целевых ориентиров по инфляции. Указанный механизм может стать одним из факторов сохранения структурного дефицита банковской ликвидности в среднесрочной перспективе. Банк России будет учитывать данные факторы при проведении операций денежно-кредитного регулирования. В соответствии с бюджетными проектировками в предстоящий трехлетний период ожидается, что федеральный бюджет будет сформирован с некоторым дефицитом.

В первом варианте денежной программы предполагается рост чистого кредита федеральному правительству, в рамках второго и третьего вариантов – его снижение, обусловленное в основном планируемым накоплением средств на счетах суверенных фондов. Указанные условия будут определять влияние бюджетного канала на формирование денежного предложения. При этом ожидается рост валового кредита банкам в 2013 году по первому и второму вариантам, в 2014–2015 годах - по всем вариантам.

В первом варианте программы предполагается увеличение объема чистого кредита расширенному правительству в 2013–2014 годах на 0,5 трлн. рублей ежегодно, в 2015 году – на 0,4 трлн. рублей. Согласно расчетам по программе, при реализации данного сценария в 2013–2015 годах прирост чистого кредита банкам может составить 0,8–1,3 трлн. рублей в год за счет активизации операций Банка России по предоставлению ликвидности банковскому сектору. В этих условиях к концу 2015 года объем валового кредита банкам может составить порядка 60% от объема денежной базы.[10]

Во втором варианте денежной программы предполагается умеренная динамика мировых цен на нефть в рамках прогнозного периода. Соответствующий показателям прогноза платежного баланса прирост ЧМР составит в2013 году 0,8трлн. рублей, в2014 году– 0,7трлн. рублей, а в2015 году – 0,4 трлн. рублей. Согласно расчетам, в 2013–2015 годах указанный прирост ЧМР необходимо будет дополнить увеличением ЧВА с учетом динамики денежной базы. Исходя из предусматриваемого в соответствии с проектом федерального бюджета сокращения дефицита федерального бюджета в рассматриваемый период и осуществления его финансирования в основном за счет немонетарных источников объем чистого кредита расширенному правительству в 2013–2014 годах, по оценке, снизится на 0,6 трлн. рублей ежегодно, в 2015 году– на 0,8 трлн. рублей.[11]

При этом основным каналом увеличения ЧВА в 2013–2015 годах, как и в первом варианте, будет прирост чистого кредита банкам (на 0,6–1,4 трлн. рублей в год), который будет обеспечен в значительной мере за счет повышения валового кредита банкам. В соответствии с третьим вариантом денежной программы, базирующимся на сценарии высоких цен на нефть, прогнозируемое увеличение ЧМР в2013 году составит 3,2 трлн. рублей, в 2014 году – 3,0 трлн. рублей, в 2015 году – 2,5 трлн. рублей. При этом в соответствии с оцениваемой динамикой денежной базы в указанные годы прогнозируется снижение ЧВА.

С учетом предполагаемой благоприятной внешнеэкономической конъюнктуры и более значительного роста ВВП по данному варианту можно ожидать более существенное, чем по второму варианту, увеличение остатков средств на бюджетных счетах в Банке России, что соответствует снижению чистого кредита расширенному правительству в 2013–2015 годах на 1,5–1,6 трлн. рублей в год. Объемы государственных заимствований в этом случае могут быть ниже заложенных в бюджетных проектировках. При этом в 2015 году размер Резервного фонда может превысить нормативную величину 7% ВВП. рамках данного сценария в2013 году ожидается сокращение чистого кредита банкам на 0,3 трлн. рублей, в 2014 и 2015 годах – его рост на 0,04 и 0,7 трлн. рублей соответственно.

Основные параметры денежной программы в предстоящий трехлетний период будут определяться развитием ситуации на внешних рынках, решениями Банка России в области валютной и процентной политики, соотношением между уровнями процентных ставок на внутреннем и внешнем рынках и реализацией бюджетной стратегии Российской Федерации. Поэтому показатели программы не являются жестко заданными и могут быть уточнены при изменении экономической конъюнктуры и отклонении фактических значений от исходных условий формирования вариантов развития экономики. В целях адекватного реагирования на изменение состояния денежно-кредитной сферы и учета возможных рисков при реализации денежно-кредитной политики Банк России будет применять весь спектр инструментов, имеющихся в его распоряжении.

3.2. Принципы денежно-кредитной политики на среднесрочную перспективу

Банк России в предстоящий трехлетний период сохранит преемственность реализуемых принципов денежно-кредитной политики и планирует к 2015 году завершить переход к режиму таргетирования инфляции. В рамках данного режима приоритетной целью денежно-кредитной политики является обеспечение ценовой стабильности, то есть поддержание стабильно низких темпов роста цен. Денежно-кредитная политика, направленная на контроль над инфляцией, будет способствовать достижению более общих экономических целей, таких как обеспечение условий для устойчивого и сбалансированного экономического роста и поддержание финансовой стабильности.

Реализация денежно-кредитной политики Банка России предполагает установление целевого значения изменения индекса потребительских цен. В качестве главной цели денежно-кредитной политики Банка России ставится задача снижения темпов прироста потребительских цен в 2013 году до 5–6%, в 2014 и 2015 годах– до 4–5%. Решения в области денежно-кредитной политики Банк России продолжит принимать, как правило, на ежемесячной основе. Будет учитываться, что воздействие мер политики на экономику распределено во времени.

В основе решений будут лежать прогнозы инфляции и оценки перспектив экономического роста, а также динамика инфляционных ожиданий и особенности трансмиссионного механизма денежно-кредитной политики. Оценка рисков для достижения цели по инфляции включает анализ факторов как со стороны совокупного спроса и предложения, имеющих кратко- и среднесрочный характер воздействия на инфляционные процессы, так и со стороны денежного предложения, динамика которого определяет средне- и долго-срочную траекторию инфляции.[12]

Реализация денежно-кредитной политики будет основана на управлении процентными ставками денежного рынка с помощью инструментов предоставления и изъятия ликвидности. Изменения краткосрочных рыночных ставок вследствие пересмотра Банком России ставок по своим инструментам и применения других мер денежно-кредитного регулирования влияют через различные каналы трансмиссионного механизма на средне- и долгосрочные процентные ставки и в конечном итоге на уровень деловой активности и инфляционное давление в экономике. Таким образом, процентная политика будет играть ключевую роль в процессе реализации денежно-кредитной политики.

Благодаря реализации Банком России в последние годы комплекса мер, направленных на совершенствование системы инструментов, а также на повышение гибкости валютного курса рубля, была достигнута большая управляемость процентными ставками денежного рынка. В среднесрочной перспективе важной стратегической задачей будет выстраивание более действенного трансмиссионного механизма денежно-кредитной политики, а также повышение доверия к Банку России как органу, отвечающему за ценовую стабильность, что создаст основу для лучшего управления инфляционными ожиданиями субъектов экономики.

В целях дальнейшего повышения действенности процентной политики Банк России в предстоящий трехлетний период продолжит постепенно увеличивать гибкость механизма курсообразования и к 2015 году предполагает осуществить переход к плавающему валютному курсу, отказавшись от использования связанных с уровнем курса операционных ориентиров курсовой политики. Соответственно, в рамках данного режима проведение регулярных валютных интервенций с целью воздействия на динамику курса рубля будет прекращено. Одной из основных задач Банка России в среднесрочной перспективе будет оставаться обеспечение финансовой стабильности.

Банковская система является основным звеном передачи сигналов процентной политики в реальный сектор экономики. Таким образом, финансовая стабильность выступает необходимым условием нормального функционирования трансмиссионного механизма денежно-кредитной политики. При этом от степени устойчивости и эффективности работы системы финансового посредничества зависит не только выполнение главной цели денежно-кредитной политики по поддержанию ценовой стабильности, но и состояние общего макроэкономического равновесия. Банк России будет продолжать совершенствовать инструменты мониторинга системы финансового посредничества (в том числе постоянный анализ движения цен на рынках активов, тенденций в динамике денежных агрегатов и кредитной активности), чтобы при возникновении угрозы финансовой стабильности иметь возможность оперативно принять соответствующие меры в области денежно-кредитной политики и банковского регулирования и надзора.

В целях поддержания финансовой стабильности предполагается уделять повышенное внимание своевременной идентификации и оценке системных рисков в банковском секторе и на иных сегментах финансовых рынков, обеспечению прозрачности деятельности кредитных организаций. Одним из основных инструментов реализации этих задач послужит развитие риск ориентированных подходов при осуществлении надзора, базирующихся на лучшей зарубежной практике. Продолжится использование дифференцированного режима надзора за отдельными кредитными организациями в зависимости от их системной значимости, уровня прозрачности, сложности бизнеса и степени соблюдения регулятивных норм. В отношении системно значимых банков с учетом международного опыта и особенностей национальной экономики будут применяться дополнительные механизмы регулирования и контроля. Достигнутые условия вступления России во Всемирную торговую организацию (ВТО) позволят сохранить сложившиеся условия конкуренции в банковском секторе и создать дополнительные механизмы доверия к равенству регулятивных условий деятельности российских банков вне зависимости от источника происхождения капитала.

Успешность реализации стратегии денежно-кредитной политики во многом будет определяться эффективностью решения задач по развитию инфраструктуры финансовых рынков и расширению их емкости. Одним из важных направлений деятельности Банка России останется содействие развитию рынка производных финансовых инструментов, предоставляющего субъектам экономики возможности по хеджированию курсового и процентного рисков, одновременно с формированием современных механизмов регулирования и надзора за рисками кредитных организаций на указанных сегментах финансового рынка. Банк России также продолжит уделять внимание совершенствованию российской национальной платежной системы, эффективная работа которой, в том числе во взаимодействии с зарубежными платежными системами, является необходимым условием повышения действенности мер денежно-кредитного регулирования и развития внутреннего финансового рынка.

Важное значение с точки зрения успешности реализации единой государственной денежно-кредитной политики имеет координация усилий Банка России и Правительства Российской Федерации. Высокая степень влияния регулируемых цен и тарифов на темпы роста потребительских цен обусловливает целесообразность принятия решений об их индексации с учетом целевых ориентиров по инфляции. Результативность денежно-кредитной политики также во многом зависит от состояния государственных финансов. Последовательное проведение бюджетной политики, направленной на постепенное сокращение не нефтегазового дефицита бюджета и обеспечение долгосрочной сбалансированности и устойчивости бюджетной системы, будет вносить позитивный вклад в поддержание финансовой и общей макроэкономической стабильности, создавая, таким образом, благоприятные условия для экономического роста и достижения целей денежно-кредитной политики. Банк России продолжит расширять практику регулярного разъяснения широкой общественности целей и содержания денежно-кредитной политики, приводить оценки макроэкономической ситуации, послужившие основанием для его решений.

Развитие информационного взаимодействия Банка России с обществом будет способствовать улучшению управления инфляционными ожиданиями и создавать фундамент для обеспечения доверия экономических агентов к Банку России и проводимой денежно-кредитной политике.

ЗАКЛЮЧЕНИЕ

В результате проведенного исследования можно сделать следующие выводы.

Денежный рынок представляет собой рынок кредитов и денег, на котором выполняются различные финансовые операции. Он является основой всех финансовых рынков и состоит из таких участников, как банки, брокерские и дилерские фирмы, другие финансово-кредитные учреждения. Он подразделяется на учетный, межбанковский и валютный рынки, а также рынок деривативов. Каждый из этих рынков выполняют свои, определённые функции, в целом составляя общую финансовую систему.

Суть денежного рынка можно описать следующим образом: вся денежная масса выступает товаром на этом рынке, где продавцами выступают “кредиторы”, а покупатели - заемщики. Ценой в наше время выступает процент по кредиту. Нормой оценки денежного рынка выступает учетная ставка процента ЦБ.

Однако прелесть денежного рынка заключается еще и в том, что от количества денег в обращении зависит здоровье экономики, уровень цен и уровень жизни. При несоответствии денежной массы и товарной массы может возникнуть инфляция. Денежный рынок подчиняется законам спроса и предложения, и таким образом можно влиять на объемы денег в обращении при помощи влияния на банковский процент, на спрос денег и на предложение денег.

Предложение на денежном рынке формируется ЦБ, вернее его денежно-кредитной политикой, а спрос - конъюнктурой рынка. Процент устанавливается частично ЦБ (командными методами), а частично и кредитными учреждениями (по законам спроса и предложения).

В начале 2013 года наблюдалась относительно комфортная ситуация с ликвидностью банковского сектора, что было связано, прежде всего, с действием сезонных факторов (ростом расходов бюджета в конце декабря). В феврале-марте ситуация немного ухудшилась, что незамедлительно отразилось на динамике процентных ставок межбанковского рынка. Последняя выросла с 5,4% в январе до 5,7% в феврале и 6,0% в марте 2013 г., а в период налоговых выплат в отчетном месяце стабильно превышала шестипроцентный уровень. При этом суммарный объем средств кредитных организаций на корр. счетах и на депозитных счетах в Банке России в марте колебался в диапазоне 900-1000 млрд долл. Задолженность кредитных организаций перед Банком России составила на 1 апреля порядка 2,0 трлн рублей, а чистая ликвидная позиция равнялась (-1,0) трлн рублей.

Реализация денежно-кредитной политики Банка России предполагает установление целевого значения изменения индекса потребительских цен. В качестве главной цели денежно-кредитной политики Банка России ставится задача снижения темпов прироста потребительских цен в 2013 году до 5–6%, в 2014 и 2015 годах– до 4–5%. Видимое благополучие макроэкономических показателей порождает оптимистические прогнозы и надежды на скорое выздоровление российской экономики и ее быстрый рост. Они могут оправдаться при осуществлении правильной политики, опирающейся на понимание закономерностей экономической динамики и учитывающей опыт прошлых ошибок.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Финансы, денежное обращение и кредит:учебник-2-е изд., перераб. и доп., Архипов А.И., Сенчагов В.К., Чубаков Г.Н., Изд.: КноРус,2011 год, стр.472;

2. Бажанов В.А. Государственное регулирование экономики. - М.: СО РАН, 2009год, стр100;

3. А. Ведев, Ю. Данилов «Прогноз развития финансовых рынков до 2020 года», Изд.: Институт Гайдара, 2012 год, стр. 75;

4. Вечканов Г.С., Вечканова Г.Р. Макроэкономика,2-е изд.- СПб.: "Издательство "Питер"", 2008год,стр.176;

5. Видяпин В. И. Экономическая теория: учебник. / В. И. Видяпин, А. И. Добрынин, Л. С. Тарасевич. - изд. испр. и доп. - М.: ИНФРА - М, 2009год, стр.333;

6. Экономическая теория (политэкономия): Учебник/Под ред. проф. Г. П. Журавлевой.- 5-е изд.- М.: ИНФРА-М, 2011год, стр.82;

7. Куликов Л.М, Учебник по экономической теории, 2-е изд., перераб. и доп. - М.: ЮРАЙТ, 2012,стр.200;

8. Лаврушин О. И, Деньги, кредит, банки. Учебник. Гриф МО РФ, Изд.: КноРус,2011год,стр.399;

9. Моисеев С.Р., «Денежно-кредитная политика: теория и практика»-М,2011год,стр.345;

10. Финансы и кредит. Учебник, Поляк Г.Б., Андросова Л.Д., Горелик В.Н, Изд.: Волтерс Клувер.2010год,стр.673;

11. Романовский М. В. Финансы и кредит: учебник для студентов ВУЗов / М. В. Романовский, Г. Н. Белоглазова. - 2-е изд., перераб. и доп. - М.: Высшее образование, 2008год,стр477;

12. Курс экономической теории / под ред. М.Н. Чепурина, Е.А. Киселевой. - Киров: АСА, 2008 год, стр.56;

13. ВЕСТНИК БАНКА РОССИИ, Нормативные акты и оперативная информация Центрального банка Российской Федерации №14(1410),Изд.: ЗАО «АЭИ «ПРАЙМ»,2013 год, стр.5;

14. Департамент исследования и информация банка России: годовой обзор финансового рынка за 2012 год, стр.10;

15. Основные направления единой государственной денежно-кредитной политики на 2012 год и период 2013 и 2014 годов, стр.27;

16. Экономическая экспертная группа, МИНИСТЕРСТВО ФИНАНСОВ, Обзор экономических показателей,2013 год, стр. 53;

17. http://www.minfin.ru/ru/.

18.

Приложение 1

Приложение 2

[1] Вечканов Г.С., Вечканова Г.Р. Макроэкономика,2-е изд.- СПб.:"Издательство "Питер"", 2008год,стр.176

[2] Финансы,денежное обращение и кредит:учебник-2-е изд., перераб. и доп., Архипов А.И., Сенчагов В.К., Чубаков Г.Н., Изд.: КноРус,2011 год, стр.472

[3] Видяпин В. И. Экономическая теория: учебник. / В. И. Видяпин, А. И. Добрынин, Л. С. Тарасевич. - изд. испр. и доп. - М.: ИНФРА - М, 2009год,стр.333

[4] Бажанов В.А. Государственное регулирование экономики. - М.: СО РАН, 2009год, стр100

[5] Экономическая теория (политэкономия): Учебник/Под ред. проф. Г. П. Журавлевой.- 5-е изд.- М.: ИНФРА-М, 2011год, стр.82

[6] Куликов Л.М, Учебник по экономической теории, 2-е изд., перераб. и доп. - М.: ЮРАЙТ, 2012,стр.200

[7] Департамент исследования и информация банка России: годовой обзор финансового рынка за 2012 год, стр.10

[8] http://www.minfin.ru/ru/

[9] А.Ведев, Ю.Данилов «Прогноз развития финансовых рынков до 2020 года», Изд.: Институт Гайдара, 2012 год, стр. 75

[10] ВЕСТНИК БАНКА РОССИИ, Нормативные акты и оперативная информация Центрального банка Российской Федерации №14(1410),Изд.: ЗАО «АЭИ «ПРАЙМ»,2013 год, стр.5

[11] Основные направления единой государственной денежно-кредитной политики на 2012 год и период 2013 и 2014 годов, стр.27

[12] Экономическая экспертная группа, МИНИСТЕРСТВО ФИНАНСОВ, Обзор экономических показателей,2013 год, стр. 53

Поиск по сайту: