|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Принципы налогообложения. Кривая Лаффера

Налоги – обязательные платежи физических и юридических лиц в бюджеты соответствующего уровня, осуществляемые в порядке и на условиях, определяемых законодательными актами.

Налоги выполняют следующие функции:

- фискальную с целью обеспечения государства финансовыми средствами для выполнения им своих многочисленных функций;

- регулирующую с целью государственного регулирования развития экономики: осуществления антициклического регулирования, проведения структурных изменений, стимулирования НИОКР и т.д. Для этого вводятся новые и отменяются старые налоги, меняются и дифференцируются их ставки, предоставляются налоговые льготы и освобождения;

- социальную с целью частичного выравнивания доходов отдельных социальных групп путем перераспределения доходов в обществе (одним из способов является прогрессивное налогообложение) и через формирование специальных государственных внебюджетных фондов (Фонд социального страхования, Пенсионный фонд, Фонд медицинского страхования, Государственный фонд занятости населения).

Виды налогов:

I. По способу платежа различают прямые и косвенные налоги:

- прямые налоги платятся субъектами налога непосредственно и прямо пропорционально их платежеспособности, устанавливаются непосредственно на доход или имущество и считаются наиболее справедливыми. К ним относятся: налог с доходов физических лиц, налог на прибыль предприятий, налог на имущество, налог на землю, налог на операции с ценными бумагами и др.;

- косвенные налоги взимаются через надбавку к цене товара или тарифа. При косвенном налогообложении субъект налога и его носитель обычно не совпадают, фактическим плательщиком налога становится покупатель. Косвенными налогами являются: НДС (налог на добавленную стоимость), налог с продаж, акцизы, таможенные пошлины, монопольный налог и др.

В развитых странах основные поступления в государственный бюджет приходятся на прямые налоги, в России – на косвенные налоги и поступления от внешнеэкономической деятельности.

II. По использованию различают общие и специальные налоги:

- общие налоги поступают в бюджет государства для финансирования общегосударственных мероприятий;

- специальные (целевые) налоги имеют строго определенное назначение (например, дорожный налог).

III. По уровню налогообложения, в зависимости от того, в распоряжение какого органа поступает налог, различают федеральные налоги, региональные налоги субъектов Федерации и местные налоги. Некоторые налоги, например налог на прибыль предприятий, НДС поступают во все бюджеты в определенных долях.

IV. По интенсивности обложения различают пропорциональные, прогрессивные, регрессивные и фиксированные налоги.

Налоговая система страны включает совокупность налогов, установленных законодательной властью и взимаемых исполнительными органами, а также принципы построения и взимания налогов, т.е. определяет конкретные элементы налогов. К элементам налогов относятся:

- субъект налога – лицо, которое по закону обязано платить налог;

- носитель налога – лицо, которое фактически уплачивает налог;

- объект налога – доход или имущество, с которого начисляется налог (заработная плата, прибыль, недвижимое имущество и т.д.);

- ставка налога – величина налоговых исчислений на единицу объекта налога (твердые ставки или в процентах).

Величина налоговой суммы (так называемое налоговое бремя), которую платит налогоплательщик, зависит прежде всего от налогооблагаемой базы и налоговой ставки. Налоговая база – это та величина, с которой взимается налог, а налоговая ставка – это размер, в котором взимается налог.

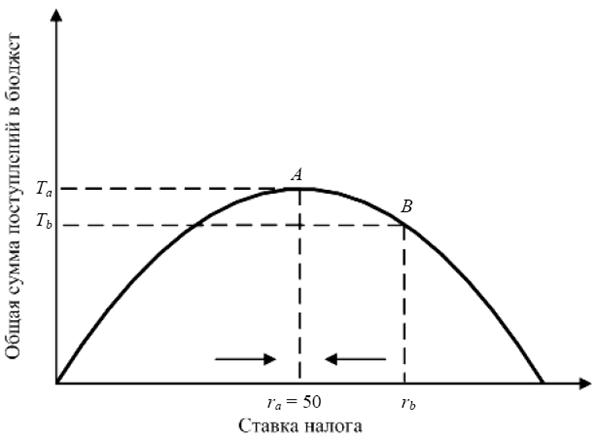

Взаимосвязь между ставкой налога и поступлениями налогов в бюджет иллюстрируется в теории экономики кривой Лаффера (рис. 6.1). Американский экономист А. Лаффер был сторонником теории эффективного предложения и считал, что государство должно стимулировать не совокупный спрос, а совокупное предложение путем понижения налогов, прежде всего на прибыль предприятий.

Рис. 6.1 Кривая Лаффера

Налоговая система России, основы которой закреплены в Налоговом кодексе РФ, имеет свои особенности:

1) трехуровневая система налогообложения, включающая федеральные налоги, налоги субъектов Федерации, местные налоги;

2) основные налоговые поступления осуществляются не за счет прямых, а за счет косвенных налогов;

3) в 2000-х гг. осуществлялось значительное реформирование налоговой системы, в том числе отмена значительного числа старых и введение новых налогов, изменение ставок налогов.

Основные принципы налогообложения сформулировал еще А. Смит, и они нашли отражение в современных принципах налогообложения:

1) уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика;

2) каждое юридическое или физическое лицо должно уплачивать установленные законодательством налоги;

3) система и процедура уплаты налогов должны быть простыми, понятными и удобными для налогоплательщика и экономичными для учреждений, собирающих налоги;

4) налоговая система должна быть гибкой и легко адаптироваться к изменениям;

5) налоговая система должна обеспечивать перераспределение национального дохода и быть эффективным инструментом государственной экономической политики (регулирующая и стимулирующая функции налогов).

Поиск по сайту: