|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Отношения по уплате налогов и платежей в бюджет

Большинство сельскохозяйственных предприятий Республики Беларусь перешли на новую систему налогообложения и является плательщиком единого налога для производителей сельскохозяйственной продукции, который введён на территории Беларуси в соответствии с Декретом Президента РБ от 13 июля 1999 г. № 27 “О введении единого налога для производителей сельскохозяйственной продукции”.

Плательщиками единого налога для производителей сельскохозяйственной продукции признаются перешедшие на применение единого налога для производителей сельскохозяйственной:

- организации, производящие на территории Республики Беларусь сельскохозяйственную продукцию;

- организации, у которых есть филиалы и иные обособленные подразделения по производству сельскохозяйственной продукции, имеющие отдельный баланс и для совершения операций которых юридическим лицом открыт банковский счет с предоставлением права распоряжаться денежными средствами на счете должностным лицам обособленных подразделений, – в части этой деятельности.

Применять единый налог вправе организации, производящие на территории Республики Беларусь сельскохозяйственную продукцию, у которых выручка от реализации произведенной ими продукции растениеводства (за исключением цветоводства, выращивания декоративных растений), первичной переработки льна, пчеловодства, животноводства (кроме производства пушнины) и рыбоводства составляет не менее 50 процентов общей выручки этих организаций за предыдущий финансовый год.

Для плательщиков сохраняется общий порядок исчисления и уплаты:

акцизов;

налога на добавленную стоимость;

налогов, сборов (пошлин), взимаемых при ввозе (вывозе) товаров на территорию Республики Беларусь;

государственной пошлины;

патентных пошлин;

консульского сбора;

оффшорного сбора;

гербового сбора;

сбора за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь;

налога на прибыль в отношении дивидендов и приравненных к ним доходов;

обязательных страховых взносов и иных платежей в Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь.

Объектом налогообложения единым налогом признается осуществление деятельности по производству сельскохозяйственной продукции.

Налоговая база единого налога определяется исходя из валовой выручки, полученной за налоговый период, определяемой как сумма выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов.

В валовую выручку не включаются:

- средства, полученные от реализации сельхоз продукции, заготовленной у населения и сданной государству;

- стоимость скота, выбракованного из основного стада и поставленного на откорм;

- выручка от реализации продукции растениеводства (кроме цветов и декоративных растений), животноводства (кроме пушного звероводства), пчеловодства и рыболовства, произведённой фермерскими хозяйствами в течение 3-х лет с момента регистрации.

К внереализационным доходам относятся доходы, включаемые в соответствии с НК в состав внереализационных доходов при исчислении налога на прибыль.

Ставка единого налога - 1 % от валовой выручки (не действует принцип «доходы минус расходы»). Облагается только валовая выручка.

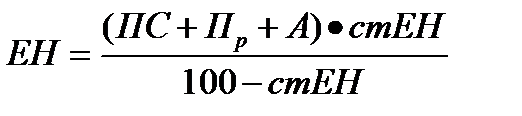

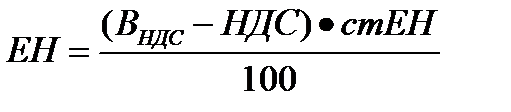

Порядок исчисления суммы единого налога:

1. При формировании цен на реализуемую продукцию:

2. При поступлении выручки от реализации продукции:

Сельскохозяйственные производители прекращают применение единого налога, если:

- не соблюдается удельный вес выручки от реализации соответствующей продукции;

- организация сама принимает решение о неприменении единого налога.

Налоговым периодом единого налога признается календарный год.

Отчетным периодом единого налога признаются по выбору плательщика календарный месяц или календарный квартал.

Налоговая декларация предоставляется не позднее 20 числа месяца, следующего за отчётным, уплата производится не позднее 22 числа.

Поиск по сайту: