|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Механизм образования дифференциальной ренты

| Участок | Общие издержки | Цена за 1 ед. | Урожай | Общий доход | Средние издержки, ед. | Рента на 1 ед. продукции |

| А | -2 | |||||

| В | ||||||

| С | + 1 |

Данные таблицы показывают, что при равных затратах и равной цене за единицу произведенной продукции участки принес-

ли разный доход. В связи с этим средние издержки, определяемые как отношение общих издержек к объему произведенной продукции, значительно выше на участке А, так как урожайность (производительность фактора) здесь наименьшая. И наоборот, в связи с тем что на участке С получен наибольший урожай, средние издержки здесь минимальны.

При рыночной цене 4 ден. единицы фермер на участке А не сможет конкурировать на данном рынке, так как его средние издержки (6 ед.) значительно превышают рыночную цену. Фермер на участке В не получит дифференциальную ренту, он будет только возмещать свои затраты. Участок С принесет его владельцу дифференциальную ренту в размере 1 ден. единица на 1 единицу выпущенной продукции, так как рыночная цена превышает средние издержки на 1 ден. единицу.

Следует отметить, что понятие «дифференциальная рента» возникает в случае использования любого рода ресурсов, не являющихся полностью однородными в каждом их виде.

Таким образом, дифференциальная рента — это доход, полученный в результате использования ресурса с более высокой производительностью по сравнению с аналогичными ресурсами данного вида, при условии что его предложение неэластично.

Инфрамаржиналъная рента возникает на рынках, где единицы привлекаемых ресурсов одинаково производительны, но различаются по степени активности их предложения на рынке. Величина инфрамаржинальной ренты образуется как разница между равновесной ценой ресурса и тем минимумом оплаты, на который соглашается владелец ресурса прежде, чем искать альтернативный вариант его продажи.

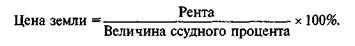

Цена земли. В условиях рыночной экономики земля, как и другие факторы производства, приобретает товарную форму, то есть продается и покупается. В связи с тем что земля приобретается с целью получения дохода, ее цена зависит, во-первых, от размера земельной ренты, которую можно получать, став собственником данного участка; во-вторых, от ставки ссудного процента.

Приобретая землю, покупатель получает право на получение регулярного дохода в течение неопределенного периода времени. • Чем больше этот потенциальный доход (рента), тем больше готов заплатить покупатель за данный участок земли. Одновременно

владелец денег, принимая решение о покупке земли, сравнивает ренту, которую он может получить, получив данный участок земли в собственность, и ту сумму денег, которую он получит, поместив деньги, предназначенные для приобретения земли, в банк, то есть по сути дела сравнивается рента и ставка ссудного процента. В этой ситуации ставка ссудного процента является альтернативным вариантом вложения средств, а поэтому чем выше будет ставка ссудного процента, тем меньше готовность покупателя к приобретению земли. Следовательно, цена земли определяется по формуле:

Формула показывает, что цена земли прямо пропорциональна ренте и обратно пропорциональна ставке ссудного процента.

Определение цены подобным образом является чисто теоретическим. На практике на цену земли оказывает влияние множество факторов, в том числе рост спроса на землю для несельскохозяйственных целей и в период инфляции.

85. Рынок капитала. Ссудный и инвестиционный капитал. Ценообразование на рынке капитала. Процент

Понятие и структура рынка капитала. Капитал можно определить как ценность, приносящую поток дохода, или как ресурс длительного пользования, создаваемый с целью производства большего количества товаров и услуг. С этой точки зрения различают: физический капитал — производственные фонды предприятия (здания, сооружения, станки, оборудование); человеческий капитал — инвестиции в знания, профессиональные навыки, квалификацию; финансовый капитал, включающий ценные бумаги и заемные средства.

Все перечисленные формы капитала объединяет общая черта — своеобразный компромисс между использованием ресурса в настоящем или будущем времени. Действительно, для того, чтобы накопить капитал в будущем, уже сегодня придется отказываться от немедленного использования данных ресурсов. Так,

оплата обучения сегодня, предполагающая отказ от части текущего потребления, дает возможность получать больший доход в будущем; покупка более производительного оборудования требует привлечения не только собственных, но и заемных средств, однако в будущем рост объемов производства и качества продукции позволят окупить эти затраты.

Эти примеры отражают суть такого важного понятия, как сопряженное производство — процесс трансформации текущих затрат в выпуск продукции (рост дохода) в будущем. Разница между суммой благ, произведенных с помощью капитала, и суммой благ, которой пришлось пожертвовать для создания капитала, составляет величину чистой производительности капитала. Ее можно представить и в процентном выражении, разделив абсолютную величину чистой производительности капитала на сумму благ, которыми пришлось пожертвовать, и умножив это соотношение на 100%. Чистая производительность капитала в процентах характеризует выраженный в процентах доход на капитал.

Спрос, предложение и равновесие на рынке физического капитала. Субъектами спроса и предложения на рынке капитала являются предприниматели и домашние хозяйства. Спрос на капитал как фактор производства предполагает спрос на инвестиционные средства, необходимые для приобретения капитала в его физической форме. Кривые спроса и предложения капитала изображены на рис. 8.6.

Для того чтобы изобразить кривые спроса и предложения капитала, необходимо на оси абсцисс отложить величину капитала в сопоставимых единицах, а на оси ординат — предельный физический продукт и его альтернативную стоимость.

Кривая спроса на капитал (D) имеет отрицательный наклон, что свидетельствует о том, что предельный доход сокращается по мере увеличения объема вложенного капитала. Такой подход согласуется с законом убывающей доходности ресурса, который распространяется на все факторы производства, включая инвестиционные вложения капитала. Действие данного закона будет означать, что тенденцию к понижению по мере роста инвестиционных средств имеет и чистая производительность капитала. Это теоретическое положение объясняет тот факт, что в развитых странах, где масса капитала значительна, уровень дохода на ка-

питал может быть ниже, чем в менее развитых. Кроме того, следует подчеркнуть, что вследствие перелива капитала из одной отрасли в другую уровень дохода на капитал имеет тенденцию к выравниванию.

Рис. 8.6. Спрос, предложение и равновесие на рынке капитала

Как мы уже отмечали, субъектами предложения капитала являются домашние хозяйства, предлагающие предпринимательскому сектору инвестиционные средства, которые бизнес использует для приобретения производственных фондов. Кривая предложения инвестиционных средств S имеет положительный наклон. Положительный наклон кривой предложения объясняется тем, что, предлагая свои денежные средства бизнесу, домашние хозяйства отказываются от их альтернативного применения — покупки дома, земли, отдыха, собственного дела и т.п. При этом с ростом сберегаемой и предлагаемой бизнесу суммы растет ее предельная альтернативная стоимость, или предельные издержки упущенных возможностей.

Точка пересечения графиков спроса и предложения капитала указывает на оптимальный баланс инвестируемого капитала, отражая оптимальное соотношение между объемами производимых товаров сегодня и в будущем. В точке равновесия Е происходит совпадение предельной доходности капитала и предельных издержек упущенных возможностей; спрос на ссудный капитал при этом совпадает с его предложением.

При рассмотрении рынка капитала следует внимательно отнестись к фактору времени. Форма кривой предложения капитала свидетельствует о том, что субъект отказывается от текущего потребления своего капитала ради будущих доходов. Платой за отказ от текущего потребления является процент. Необходимость выплаты процента обусловлена тем, что получение благ сегодня люди оценивают выше будущих благ. Склонность хозяйственных агентов и индивидов предпочитать при прочих равных условиях реалии сегодняшнего дня будущим благам называется временным предпочтением.

Рынок ссудного капитала. В экономической системе наряду с необходимостью привлечения денежных средств для инвестирования существует и предложение капитала в денежной форме.

Предложение денежного капитала обусловлено тем, что в процессе кругооборота капитала образуются временно свободные денежные средства. К этим средствам относятся: средства, предназначенные для замены выбывающих основных фондов; временно свободные средства на счетах; средства для выплаты заработной платы; прибыль, накапливаемая для расширения производства; денежные доходы и сбережения различных слоев населения.

Все хозяйственные субъекты, которые берут деньги в долг или предоставляют средства для займов, оперируют на рынках ссудных капиталов. Деньги, предоставляемые в долг, называются ссудным капиталом. Цена, уплачиваемая собственнику капитала за пользование его денежными средствами в течение определенного периода времени, называется ссудным процентом.

Источником уплаты ссудного процента является прибыль, получаемая от использования ссудного капитала. Заемщик, используя земные средства для инвестиций, получает прибыль. Часть прибыли поступает собственнику заемного капитала в виде ссудного процента, вторая ее часть образует предпринимательский доход инвестора.

Ссудный процент обычно выражается через норму (ставку) ссудного процента, которая определяется как отношение дохода на капитал, предоставленный в ссуду, к самому размеру ссужаемого капитала, выраженное в процентах. Верхняя граница ставки ссудного процента не может превышать нормальную прибыль, так как это сделает инвестирование убыточным; нижняя —

должна быть выше нуля, так как в противном случае предоставление ссуды теряет смысл.

Различают номинальную и реальную ставку процента. Номинальная процентная ставка — это текущая рыночная ставка процента без учета темпов инфляции. Реальная ставка — это номинальная ставка за вычетом ожидаемых темпов инфляции.

В реальной действительности существует множество процентных ставок в зависимости от:

1) риска — чем выше риск невозврата ссуды в срок, тем вы

ше процентная ставка;

2) срочности — обычно долгосрочные кредиты выдаются

под более высокую норму процента;

3) размера ссуды — при прочих равных условиях ставка про

цента будет выше за меньшую сумму ссуды;

4) степени конкуренции;

5) налогов.

Упрощенная модель рынка ссудных капиталов представлена на рис. 8.7.

Рис. 8 7. Равновесие на рынке ссудных капиталов

Рыночный спрос на ссудный капитал представляет собой суммарный спрос на денежные средства при той или иной ставке ссудного процента. Кривая спроса на ссудный капитал D показывает, что по мере падения нормы процента при прочих равных условиях спрос заемщиков на капитал для инвестиций и на пот-

ребление увеличится. Рыночное предложение ссудного капитала — это сумма денежных средств, предлагаемых всеми хозяйствующими субъектами при любой возможной ставке процента. Кривая предложения ссудного капитала S характеризует положительную зависимость между ставкой ссудного процента и предложением денежных средств. Равновесная норма ссудного процента на рынке ссудных капиталов определяется пересечением кривых спроса и предложения и является ставкой, при которой объем предлагаемых заемных средств равняется их количеству, соответствующему платежеспособному спросу.

На финансовом рынке с совершенной конкуренцией спрос и предложение каждого отдельного субъекта составляет очень небольшую долю от общего количества средств, а поэтому ни заемщики, ни владельцы денежных ресурсов не могут оказать влияния на рыночную равновесную ставку ссудного процента.

Рыночная ставка ссудного процента играет важную роль при принятии инвестиционных решений.

Инвестиционные решения и ставка ссудного процента. Инвестиции представляют собой вложения в основной капитал, в запасы, резервы и другие экономические объекты и процессы, требующие отвлечения материальных и денежных средств на длительное время и осуществляемые с целью извлечения дополнительного дохода и прибыли. Процесс реализации инвестиций называется инвестированием.

Различают следующие виды инвестиций:

1) по натурально-вещественному составу — материально-ве

щественные и денежные. Инвестиции в материально-веществен

ной форме — это строящиеся объекты, оборудование и машины

и другие инвестиционные товары. Инвестиции в денежной фор

ме — денежный капитал, направляемый на создание материаль

но-вещественных инвестиций;

2) по конечной цели использования — валовые, реноваци

онные и чистые инвестиции. Валовые инвестиции образуются

как сумма реновационных и чистых инвестиций. Реновацион

ные инвестиции предназначены для замены выбывших, восста

новления изношенных основных средств. Чистые инвестиции —

для расширения и модернизации действующих мощностей;

3) в зависимости от сферы и характера достигаемого резуль

тата — реальные и финансовые. Реальные инвестиции — это вло

жения средств, обеспечивающие приращение реального капитала.

Финансовые инвестиции представляют собой вложения в ценные

бумаги;

4) по субъекту инвестирования — государственные, частные

и иностранные;

5) по объекту инвестирования — производственные инвес

тиции, инвестиции в жилье и в запасы.

Инвестиции реализуются в соответствии с инвестиционными проектами. Инвестиционный проект — это программа решения экономической проблемы или задачи. Наиболее характерными видами инвестиционных проектов являются: социальные, научно-технические, производственно-технологические, проекты повышения качества и эффективности работы, торговые, организационные и информационные проекты.

Инвестиционный проект начинается с разработки его основ, технико-экономического обоснования и разработки бизнес-плана проекта и завершается его реализацией. Все эти стадии объединяются в единое целое, согласовываются и координируются посредством управления процессом разработки и реализации проекта.

Период времени от начала вложений до получения конечного эффекта называется инвестиционным циклом, или жизненным циклом товара. На рис. 8.8 представлен график, характеризующий три основные фазы инвестиционного цикла: предынвести-ционную, инвестиционную и эксплуатационную.

Первая, предынвестиционная, фаза (I) предшествует вложению основных инвестиций в проект и предполагает обеспечение научно-исследовательских, проектных, проектно-изыскатель-ских и экспериментальных работ. На данном этапе вложений в материально-вещественные факторы производства и обращения проектного продукта не происходит.

На инвестиционной фазе (II) происходит трансформация инвестиционных денежных средств в реальные факторы производства продукта. Это самая затратная фаза, поглощающая основной объем инвестиций. Однако, начиная с момента продажи

первой партии товара t1 приносящей прибыль, проект становится не только расходным, но и доходным.

Рис. 8.8. Фазы инвестиционного цикла

На эксплуатационной (III), завершающей стадии инвестиции уменьшаются, но все еще необходимы для расширения производства, замены изношенных средств труда. Доход от реализации продукта намного превышает инвестиционные расходы, вследствие чего в определенный момент времени t2 общая сумма дохода позволяет возместить весь капитал, вложенный в проект, что свидетельствует о достижении точки окупаемости проекта. Затем постепенно проект начинает устаревать, цена продукта и доход падают, а инвестиции на реновацию возрастают, что приводит к свертыванию проекта.

Как уже отмечалось выше, при принятии решения об инвестировании важную роль играет рыночная ставка процента. Это

связано с тем, что предприниматель всегда сравнивает уровень дохода на капитал (ожидаемую рентабельность) с текущей рыночной ставкой процента по ссудам. Логичность такого сравнения объясняется, во-первых, тем, что помещение средств в банк и получение дохода в виде ссудного процента является альтернативным экономическим решением по отношению к инвестированию. Во-вторых, так как инвестиции обычно осуществляются за счет заемных средств, доход от инвестиционной деятельности должен, как минимум, дать возможность инвестору (заемщику) выплатить проценты по ссуде.

|

Например, если ожидаемый доход от инвестиций в 100 тыс. дол.

составит 20 тыс. дол., то уровень дохода будет равен 20%

При рыночной ставке менее 20% такой проект можно считать рентабельным и он будет осуществляться. При рыночной ставке процента выше 20% выгоднее использовать деньги, предназначенные для инвестиций, для предоставления ссуды какому-либо хозяйственному агенту.

Вторым способом обоснования эффективности инвестиционных проектов является дисконтирование. Оно дает возможность сопоставить величину затрат сегодня и доходов в будущем. Э. До-лан и Д. Линдсей определяют дисконтирование как вычисление сегодняшнего аналога суммы, которая выплачивается через определенный срок при существующей норме процента.

Формула дисконтирования имеет следующий вид:

где Vp — сегодняшняя стоимость будущей суммы денег; Vt — будущая стоимость сегодняшней суммы денег; t — количество лет; r— ставка процента в десятичных дробях.

Для иллюстрации процесса дисконтирования приведем условный пример. Допустим, предприниматель вкладывает в строительство завода 3 млн дол., а затем в течение трех лет ожидает получить доходы: в 1-й год — 900 тыс. дол., 2-й — 1 млн дол.,

|

| где V1, V2, V 3 — доход в каждый из трех лет. |

|

3-й — 1,3 млн дол. Рыночная ставка процента равна 10%. Необходимо решить, выгоден ли этот проект. Для этого с помощью формулы дисконтирования сравниваются сегодняшние затраты в 3 млн дол. и дисконтированная величина будущих доходов. Эта величина рассчитывается по формуле

Поскольку 3,13 > 3, то при ставке процента, равной 10%, проект может быть осуществлен.

8.6. Рынок ценных бумаг

Понятие и функции рынка ценных бумаг. Как уже отмечалось, рынок ценных бумаг является частью финансового рынка. Другая его часть — рынок банковских ссуд. В отличие от рынка банковских ссуд выпуск ценных бумаг дает возможность получить деньги на несколько десятилетий или даже в бессрочное пользование.

Как и любой другой рынок, рынок ценных бумаг складывается из спроса, предложения и уравновешивающей их цены. Спрос создается фирмами и государством, которые занимают деньги для финансирования инвестиций. Кредитором же являются домашние хозяйства, у которых доход превышает сумму расходов на текущие потребление и инвестиции в материальные активы, например жилье. Главная задача рынка ценных бумаг — быстрое обеспечение перелива сбережений в инвестиции по цене, которая бы устраивала обе стороны.

Эта главная задача решается с помощью действующих на рынке ценных бумаг посредников — брокеров и инвестиционных дилеров. Брокер лишь сводит продавца с покупателем ценных бумаг, получая за это комиссионные, а инвестиционный дилер кроме того покупает ценные бумаги на свое имя и за свой счет с целью их дальнейшей перепродажи.

Выделяют следующие основные функции рынка ценных бумаг'.

1.Концентрация и централизация временно свободных средств

и сбережений собственников для финансирования производства

и строительства.

2. Регулирование инвестиционных потоков и обеспечение

перелива капитала в отрасли с наибольшей рентабельностью.

3. Предоставление информации посредством специальных

показателей, индексов, дающей возможность инвесторам оце

нить не только ситуацию на рынке ценных бумаг, но и состояние

экономики страны в целом.

4. Демократизация управления на микроуровне, которая ре

ализуется через право совладельцев акций влиять на принятие

управленческих решений путем голосования.

5. Осуществление государственной структурной политики,

возможность реализации которой связывается с покупкой госу

дарством ценных бумаг предприятий приоритетных отраслей.

6. Реализация денежно-кредитной политики, так как куп

ля-продажа государством ценных бумаг на открытом рынке явля

ется важнейшим инструментом воздействия на денежную массу.

Ценные бумаги представляют собой документы, удовлетворяющие право владения или отношения займа и определяющие взаимоотношения между эмитентом (лицом, выпустившим документ) и их владельцем. Процесс выпуска и распределения ценных бумаг между первыми владельцами называется эмиссией. Эмиссия ценных бумаг обычно производится с целью привлечения финансовых ресурсов для инвестирования либо с целью финансирования дефицита грсударственного бюджета. Ценные бумаги предусматривают, как правило, выплату дохода в виде дивиденда или процента, а также возможность передачи денежных и иных прав, вытекающих из этих документов, другим лицам.

Классификация ценных бумаг. Ценные бумаги могут классифицироваться в зависимости от ряда признаков. В соответствии с порядком подтверждения права владельца ценной бумаги выделяют:

1) ценные бумаги на предъявителя — документы без указания имени владельца, что дает возможность свободного их перехода из рук в руки и привлечения широких кругов населения;

2) именные ценные бумаги — оборот этих бумаг по сравнению

с предъявительскими более затруднен, так как требуется внесе

ние имени владельца в текст самого документа и регистрация

в реестре эмитента;

3) ордерные ценные бумаги — это, в первую очередь, векселя

и чеки, права владельцев данных бумаг подтверждаются переда

точными записями в тексте бумаги.

В зависимости от отношений, которые возникают между эмитентом и владельцем ценной бумаги, их можно разделить на долговые, представляющие собой долговые обязательства эмитента (облигации, векселя), и недолговые (акции, опционы).

По срокам ценные бумаги обычно делятся на краткосрочные со сроком погашения до года, среднесрочные — от 1 года до 5 лет, долгосрочные — свыше 5 лет, бессрочные (например, акции) и сроком по предъявлении.

По статусу эмитента ценных бумаг выделяют государственные ценные бумаги федеральных органов власти, государственные ценные бумаги муниципальных органов, корпоративные ценные бумаги, ценные бумаги физических лиц и ценные бумаги иностранных эмитентов.

Кроме того, ценные бумаги можно подразделить на первичные, дающие право на доход и долю в капитале, и вторичные (производные), дающие право на приобретение или продажу первичных бумаг (опционы, ваучеры).

В зависимости от сферы распространения различают фондовые ценные бумаги, имеющие хождение на фондовой бирже (акции, облигации, опционы); коммерческие, обслуживающие процесс товарооборота и различные имущественные сделки (векселя, коносаменты).

Наиболее распространенными видами ценных бумаг являются акции, облигации и векселя.

Акции. Акция — это ценная бумага, свидетельствующая о внесении пая в капитал акционерного общества и дающая ее владельцу ряд прав. К данным правам принадлежат: право на получение определенного дохода из прибыли акционерного общества, который называется дивидендом; право голоса на собрании акционеров; на получение части имущества при ликвидации компании; на преимущественное приобретение новых выпусков акций.

Выпущенные акции обращаются на рынке ценных бумаг до тех пор, пока существует акционерное общество, их стоимость не погашается, а переводится в деньги лишь путем продажи.

Наиболее распространенными видами акций являются:

• обыкновенные — они удостоверяют факт передачи акцио

нерному обществу части капитала. Дивиденд колеблется в зави

симости от финансовых результатов деятельности компании.

Предоставляют право на участие в управлении обществом;

• привилегированные — дают право на получение фиксиро

ванного дивиденда, но не дают права голоса при решении дел ак

ционерного общества;

• именные — владелец которых регистрируется в соответ

ствующем реестре акционерного общества. Продажа акций тре

бует специального разрешения и перерегистрации;

• на предъявителя — владелец не регистрируется, акция мо

жет свободно продаваться и покупаться любыми юридическими

и физическими лицами.

Следует отметить, что реальное право управления акционерным обществом сосредоточивается в руках инвесторов, обладающих контрольным пакетом акций. Практика показывает, что для этого не обязательно иметь 51% акций. При наличии многочисленного числа мелких держателей акций контрольный пакет может составлять от 10 до 20% общего числа акций.

Существует несколько подходов к оценке стоимости (цены) акций. Так, номинальная цена показывает долю уставного капитала в абсолютном выражении, приходящуюся на данную акцию. Балансовая стоимость акции характеризует чистые активы компании, которые,приходятся на одну акцию. Ликвидационная цена акции равна сумме, приходящейся на одну акцию в случае продажи имущества предприятия при его ликвидации.

Особое значение для инвестора имеет курсовая, или рыночная, цена акции, складывающаяся под воздействием многих экономических и политических факторов. К числу этих факторов относят: текущую и ожидаемую доходность ценной бумаги; величину ссудного процента; степень риска вложений; альтернативные сферы приложения капитала; ликвидность акционерных предприятий.

Формирование курса, а также сам курс, публикуемый в таблице биржевых курсов, называется котировкой.

Облигации. Облигация представляет собой обязательство эмитента выплатить в определенные сроки владельцу этой ценной бумаги некоторые суммы денежных средств.

В отличие от акции, облигация не делает ее владельца собственником определенной части имущества, не дает права на участие в управлении, подлежит погашению в заранее оговоренный срок.

Облигации можно классифицировать в зависимости от следующих признаков:

1) по статусу эмитента — государственные (федеральные

или местные), частные, иностранных эмитентов;

2) по цели выпуска — для финансирования инвестицион

ных проектов и для рефинансирования задолженности эмитента;

3) по сроку обращения — корпоративные (до 1 года и бо

лее), краткосрочные (от 1 года до 3 лет), среднесрочные (от 3 до

10 лет), долгосрочные (от 10 до 30 лет) и сверхдолгосрочные (бо

лее 30 лет и без ограничения срока);

4) по способу выплаты дохода — доход с фиксированной ли

бо плавающей ставкой процента от номинальной стоимости об

лигации, с единовременной или периодической выплатой;

5) по способу обеспечения займа — облигации с имущес

твенным залогом, залогом в форме будущих поступлений от хо

зяйственной деятельности, гарантийными обязательствами;

6) по способу погашения — в заранее оговоренный срок

и выигрышные.

Векселя. Вексель — это долговое обязательство установленной законом формы, дающее право его владельцу требовать оговоренную сумму по истечении указанного срока. Различают простой вексель, составляемый должником и содержащий его обязательство выплатить обозначенную сумму кредитору; переводный вексель — составляется кредитором и содержит приказ должнику об уплате обозначенной суммы предъявителю векселя. При переходе права требования по векселю от одного векселедержателя к другому, вексель снабжается передаточной надписью — индоссаментом.

Кроме того, на развитых фондовых рынках получили широкое распространение такие производные ценные бумаги, как опционы и варранты.

Опцион — это обязательство, оформленное в виде ценной бумаги, передающее право на покупку или продажу другой ценной бумаги по определенной цене до или на определенную дату в будущем. Опционы применяются для спекулятивных целей и для страхования неблагоприятного изменения курса.

Варрант — ценная бумага, дающая право на покупку других ценных бумаг по определенной цене и продаваемая эмитентом ценных бумаг.

Виды рынков ценных бумаг. Все многообразие ценных бумаг после своего выпуска поступает на рынок, который подразделяется на первичный и вторичный.

Первичный рынок образуют операции по размещению вновь выпущенных ценных бумаг. Размещение вновь выпущенных ценных бумаг производится путем аукциона, открытой продажи либо индивидуально

При аукционной форме первичной реализации ценных бумаг устроители аукциона заранее объявляют о времени его проведения, об объеме выпуска ценных бумаг, принимают заявки от потенциальных покупателей на объемы и условия займа. Различают следующие виды аукционов:

1) простой (английский) аукцион, при котором сделка заклю

чается с тем покупателем, который предложил наибольшую цену;

2) двойной аукцион, предполагающий конкурс не только

покупателей, но и продавцов. Происходит накопление заявок,

а затем встречные заявки удовлетворяются;

3) голландский аукцион — часть предварительно накоплен

ных заявок удовлетворяется по цене заявок или по определен

ным образом рассчитываемой цене аукциона.

Открытая продажа предполагает заблаговременное объявление ее условий, процесс продажи может занимать по времени от нескольких недель до нескольких месяцев. Открытая продажа осуществляется не только эмитентом, но и привлекаемыми им посредниками.

Индивидуальное размещение ценных бумаг проводится путем переговоров с потенциальными инвесторами об условиях получения кредитов под выпущенные ценные бумаги, после чего совершается сделка.

После того как совершилось первичное размещение ценных бумаг, они могут перепродаваться третьим лицам. Эта последующая перепродажа ценных бумаг образует вторичный рынок.

По месту проведения сделок купли-продажи все рынки ценных бумаг делятся на биржевые и внебиржевые.

Биржевой рынок — это торговля ценными бумагами на фондовых биржах.

Внебиржевой рынок означает куплю-продажу ценных бумаг вне стен биржи посредством прямого согласования условий сделки между продавцом и покупателем.

Основу вторичного рынка ценных бумаг составляет фондовая биржа. Фондовая биржа — это соответствующим образом оснащенное учреждение, где осуществляется купля-продажа ценных бумаг.

Фондовая биржа выполняет следующие функции:

1.Сводит вместе покупателей и продавцов ценных бумаг,

способствует заключению сделок.

2. Служит механизмом перелива капитала от предприятия

к предприятию, от отрасли к отрасли.

3. Является экономическим барометром деловой активнос

ти как в стране в целом, так и в отдельных отраслях.

Общую оценку состояния рынка ценных бумаг и деловой активности дают фондовые индексы, которые фиксируют изменение курсов акций, обращающихся на крупнейших фондовых биржах мира.

Наиболее известным фондовым индексом считается индекс Доу-Джонса, разработанный в 1897 г. Ч. Доу и Э. Джонсом в США. Он состоит из четырех автономных показателей: индекс по 30 промышленным компаниям, индекс по 20 транспортным компаниям, индекс по 15 коммунальным предприятиям и сводный индекс по всем 65 компаниям. Практически во всех индустриально развитых странах рассчитываются собственные фондовые индексы. Кроме того, определяются индексы крупнейших европейских компаний, а также мировой индекс, включающий 2212 акций 24 стран мира.

Поиск по сайту: