|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ПЕРЕЧЕНЬ. банковских операций в рублях и иностранной валюте, выполнение которых может быть приостановлено на срок до трех месяцев в соответствии с предписанием

банковских операций в рублях и иностранной валюте, выполнение которых может быть приостановлено на срок до трех месяцев в соответствии с предписанием, направляемым коммерческому банку главным управлением (национальным банком) ЦБ РФ, без отзыва лицензии

1. Привлечение новых вкладов населения и юридических лиц.

2. Реализация населению и юридическим лицам собственных долговых обязательств всех видов (облигаций, векселей, депозитных и сберегательных сертификатов, чеков и др.).

3. Открытие своих корреспондентских счетов в других банках, кредитных учреждениях и центрах взаимных банковских расчетов.

4. Открытие счетов новым клиентам, не являющимся пайщиками (акционерами) банка.

Одновременно в целях аккумулирования средств для обеспечения расчетов с бюджетом, кредиторами и вкладчиками коммерческому банку можно направить следующие предписания:

а) не проводить операции по балансовому счету «Взаимные расчеты между учреждениями банков, обслуживаемыми одним вычислительным центром»;

б) перечислить остатки средств со своих корреспондентских счетов, открытых в коммерческих банках, кредитных учреждениях, центрах взаимных банковских расчетов на свой корреспондентский счет, открытый в РКЦ главного управления (национального банка) ЦБ РФ.

Необходимо рекомендовать Совету коммерческого банка:

прекратить выплату доходов пайщикам (акционерам) банка, воздержаться от рассмотрения вопросов о выходе пайщиков (акционеров) из состава участников банка и, тем самым, от уменьшения оплаченного уставного капитала;

в месячный срок с даты настоящего предписания рассмотреть совместно с собственниками банка вопрос о возможной санкции или реорганизации банка, согласовав эти вопросы с соответствующим главным управлением (национальным банком) Центрального банка РФ.

ЦОУ при Центральном банкеРФ, Министерству РФ по налогам и сборам, а также Государственному таможенному комитету РФ (при отзыве у банка лицензии на осуществление банковских операций в иностранной валюте). Данный Приказ означает запрещение этой организации совершать какие-либо банковские операции, но не ликвидирует ее как юридическое лицо.

Территориальные главные управления (национальные банки), ЦОУ Центрального банка РФ в двухдневный срок в официальном порядке доводят содержание Приказа до сведения всех банков и иных кредитных организаций, расположенных на подведомственной территории.

В день получения Приказа территориальные главные управления (национальные банки) Центрального банкаРФ, ЦОУ при Центральном банке РФ в официальном порядке направляют его банку, у которого отозвана лицензия на осуществление банковских операций, и прекращают все приходные и расходные операции по его балансовым и внебалансовым счетам (как в валюте Российской Федерации, так и в иностранной валюте), включая начисление процентов по ссудам.

Имеющаяся в операционной кассе банка денежная наличность в полной сумме должна быть инкассирована в РКЦ (ЦОУ) Центрального банка РФ для дальнейшего зачисления ее на корреспондентский счет банка, а денежная наличность в иностранной валюте — на счет, ранее открытый им в одном из уполномоченных банков-резидентов.

В период после отзыва лицензии и до создания ликвидационной комиссии кредитная организация под непосредственным на это распорядительным актом руководителя главного управления (национального банка) ЦБ РФ работника (работников) проводит следующие операции:

а) взыскание и получение в безналичной денежной форме дебиторской задолженности, включая погашение ранее выданных кредитов и возврат авансовых платежей;

б) получение в безналичной денежной форме доходов от ранее проведенных банковских операций;

в) возврат денежных средств, ошибочно зачисленных на корреспондентский счет кредитной организации (только по согласованию с главным управлением (национальным банком) ЦБ РФ, осуществляющим надзор за кредитной организацией);

г) расходование денежных средств, связанное с продолжением функционирования кредитной организации:

• оплата труда лиц, работающих по трудовому договору или по контракту, заключенному с данной кредитной организацией, включая выплату выходных пособий этим лицам в случае их увольнения;

• платежи за коммунальные услуги, охрану, аренду, связь, иные платежи, связанные с функционированием служебных помещений кредитной организации и ее обособленных подразделений.

Данный перечень операций может быть изменен либо отменен приказом ЦБ РФ по ходатайству главного управления (национального банка), осуществляющего надзор за кредитной организацией, в случае нарушения его соответствующих условий выполнения операций.

В случае отзыва лицензии на осуществление банковских операций у банка, в структуре которого имеются филиалы, территориальные главные управления (национальные банки) Центрального банка РФ, ЦОУ при Центральном банке РФ, на территории которых расположены филиалы указанных банков, и кредитные организации прекращают все приходные и расходные операции по их счетам в рублях и иностранной валюте, включая начисление процентов по ссудам.

Кредитовые (дебетовые) остатки по корреспондентским субсчетам филиалов банка в РКЦ (ЦОУ) Центрального банка РФ перечисляются (передаются) на корреспондентский счет банка, открытый в РКЦ (ЦОУ) Центрального банка РФ.

При наличии остатка средств в операционной кассе филиала они предварительно в полной сумме перечисляются филиалом на его корреспондентский субсчет в РКЦ (ЦОУ) Центрального банка РФ.

Все операции филиалов по счетам клиентов прекращаются.

Корреспондентские субсчета филиалов в РКЦ (ЦОУ) Центрального банка РФ закрываются.

Имеющаяся в кассе филиала денежная наличность в иностранной валюте должна быть инкассирована филиалом на счет, открытый в уполномоченном банке-резиденте.

Добровольная ликвидация банка производится на основании решения общего собрания учредителей (участников) с учетом соблюдения требований ст. 92 ГК РФ «Реорганизация и ликвидация общества с ограниченной ответственностью» и ст. 104 ГК РФ «Реорганизация и ликвидация акционерного общества».

На момент принятия решения о добровольной ликвидации банком должны быть погашены все его обязательства перед кредиторами. Решение о добровольной ликвидации не может быть принято в случае, если банк фактически является неплатежеспособным.

Если банк, у которого отозвана лицензия на осуществление банковских операций, не в состоянии полностью удовлетворить требования кредиторов, его ликвидация производится только в порядке, предусмотренном ст. 65 ГК РФ «Несостоятельность (банкротство) юридического лица».

Заявление о признании кредитной организации банкротом в соответствии со ст. 142 Федерального закона «О несостоятельности (банкротстве)» от 8 января 1998 г. №6-ФЗ принимается к рассмотрению арбитражным судом после отзыва Банком России у кредитной организации лицензии на осуществление банковских операций, если иное не предусмотрено федеральным законом о несостоятельности (банкротстве) кредитных организаций.

При внесудебной процедуре ликвидации банка учредители (участники) назначают ликвидационную комиссию, предварительно согласовав ее состав с территориальным Главным управлением (Национальным банком) Центрального банка РФ или ЦОУ при Центральном банке РФ, а также устанавливают порядок и сроки ликвидации банка.

При судебной процедуре ликвидации несостоятельного банка (банкрота) состав ликвидационной комиссии формирует конкурсный управляющий, назначаемый арбитражным судом. Состав ликвидационной комиссии также согласовывается с территориальным Главным управлением (Национальным банком) Центрального банка РФ либо ЦОУ при Центральном банке РФ.

В состав ликвидационной комиссии должны входить учредители (участники) банка, а также кредиторы банка, должностные лица исполнительного банка и другие лица. Работники Центрального банка Российской Федерации не могут являться членами ликвидационной комиссии банка.

Главное управление (национальный банк) Центрального банка РФ или ЦОУ при Центральном банке РФ после отзыва лицензии у кредитной организации вправе обратиться в арбитражный суд с иском о ее ликвидации.

В Уголовном кодексе РФ уголовно наказуемыми являются следующие преступления:

1) неправомерные действия при банкротстве:

а) сокрытие имущества или имущественных обязательств, сведений о его размере, местонахождении либо иной информации об имуществе, передача имущества в иное владение, отчуждение или уничтожение имущества, а равно сокрытие уничтожения, фальсификация бухгалтерских и иных учебных документов, отражающих экономическую деятельность, если эти действия совершены руководителем или собственником организации — должника либо индивидуальным предпринимателем при банкротстве или в предвидении банкротства и причинили крупный ущерб (ст. 195, п. 1);

б) неправомерное удовлетворение имущественных требований отдельных кредиторов руководителем или собственником организации — должника либо индивидуальным предпринимателем, знающим о своей фактической несостоятельности (банкротстве), заведомо в ущерб другим кредиторам, а равно принятие такого удовлетворения кредитором, знающим об отданном ему предпочтении несостоятельным должником в ущерб другим кредиторам, если эти действия причинили крупный ущерб (ст. 195, п. 2);

2) преднамеренное банкротство — т.е. умышленное создание или увеличение неплатежеспособности, совершенное руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем в личных интересах или интересах иных лиц, причинившие крупный ущерб либо иные тяжкие последствия (ст. 196);

3) фактическое банкротство — т.е. заведомо ложное объявление руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем о своей несостоятельности в целях введения в заблуждение кредиторов для получения отсрочки или рассрочки причитающихся кредиторам платежей или скидки с долгов, а равно для неуплаты долгов, если это деяние причинило крупный ущерб (ст. 197).

Глава 35 Правовое регулирование заема и кредита

В условиях рыночной экономики кредитные отношения занимают большое место в хозяйственных отношениях, так как предоставляется возможность пополнения денежных средств при отсутствии собственных средств у предпринимателя.

Кредитные ресурсы банка формируются за счет:

• собственных средств банка (за исключением стоимости приобретенных им основных фондов, вложений в доли участия в уставном капитале банков и других юридических лиц и иных иммобилизованных средств);

• средств юридических лиц, находящихся на их счетах в банке, включая средства, привлеченные в форме депозитов под вексельное обеспечение;

• вкладов физических лиц, привлеченных на определенный срок и до востребования;

• кредитов, полученных в других банках;

• иных привлеченных средств.

В качестве ресурсов для кредитования может использоваться прибыль банка, не распределенная в течение операционного года.

Договор займа регулируется ст. ст. 807—818 ГК РФ.

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить такую же сумму денег или равное количество других полученных им вещей того же рода и качества.

Субъектами этого договора могут быть как предприниматели (юридические лица, граждане), так и граждане, не занимающиеся предпринимательской деятельностью. Правила займа распространяются, в частности, на краткосрочные и долгосрочные ссуды, выдаваемые гражданам, коммерческим и некоммерческим организациям.

Объектом договора займа являются деньги или другие вещи, определенные родовыми признаками, которые передаются займодавцем в собственность (хозяйственное ведение, оперативное управление) заемщику. Это имущество входит в состав средств заемщика и на него распространяется общий режим их использования, в том числе и правила взыскания по обязательствам заемщика.

Форма договора займа между юридическими лицами — письменная, а для договора займа между гражданами письменная форма требуется лишь в том случае, если его сумма не менее чем в 10 раз превышает установленный законом минимальный размер оплаты труда.

Договор займа является, как правило, возмездным. Займодавец имеет право на получение с заемщика процентов на сумму займа, размер и порядок выплаты которых определяются договором. При отсутствии этих условий размер процентов определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или соответствующей его части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы (ст. 809 ГК РФ «Проценты по договору займа»).

Из этого общего правила сделаны исключения. Договор может быть беспроцентным, если в нем прямо не предусмотрено иное, когда он заключен между гражданами на сумму, определенную законом, и не связан с предпринимательской деятельностью хотя бы одной из сторон, а также в случае, если предметом договора являются не деньги, а другое вещи, определенные родовыми признаками (п. 3 ст. 809 ГК РФ).

Договор займа является реальным, так как считается заключенным с момента передачи денег или других вещей (п. 1 ст. 807 ГК РФ «Договор займа»). Практическое значение этого правила состоит в том, что обязанность заемщика возмещать проценты за займ и соответственно право займодавца требовать эти проценты возникает только с момента, с которым закон связывает заключение договора.

По своей структуре договор займа можно отнести к односторонним договорам, поскольку обязанности, вытекающие из данного договора, оплата процентов и возврат предмета займа лежат на заемщике, а права, этому соответствующие, — на займодавце.

В договоре займа нет категорического условия о его целевом характере. Эта норма диспозитивна. Она предоставляет возможность самим сторонам обусловить целевой заем. Но если данное условие включено в договор, то займодавец имеет право контроля за целевым использованием займа. Форма и пределы контроля оговариваются в договоре. Однако они не предусматривают вмешательства в оперативную хозяйственную деятельность заемщика. В случае нарушения целевого назначения займа или препятствий со стороны заемщика для контроля за таковым использованием займодавец может потребовать досрочного возврата суммы займа и уплаты причитающихся процентов.

Срок и порядок возврата суммы определяются соглашением сторон. С согласия займодавца сумма займа может быть возвращена досрочно. Если срок возврата не установлен или определен до востребования, то сумма займа должна быть возвращена в течение 30 дней со дня предъявления требования.

Большое значение для хозяйственной жизни имеет правило о моменте возвращения суммы займа. Это правило также диспозитивно: стороны могут определить возвращение суммы займа либо моментом передачи ее займодавцу, либо зачислением соответствующих денежных средств на его банковский счет.

За нарушение сроков возврата займа заемщик независимо от уплаты процентов возмещает в общем порядке проценты, предусмотренные ст. 395 ГК РФ со дня, когда сумма должна быть возвращена, до дня ее возврата займодавцу. При нарушении заемщиком срока, установленного для возврата очередной части займа, займодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами.

В интересах займодавца заем может быть предоставлен под обеспечение обязательства о возврате путем залога или поручительства за заемщика других лиц. При невыполнении заемщиком взятых на себя обязанностей по обеспечению возврата суммы займа, а также при утрате обеспечения или ухудшении его условий займодавец вправе требовать от заемщика досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором.

Обязательства, возникающие из договоров купли-продажи, поставки, аренды, подряда и предусматривающие расчеты за товары и услуги, возмещение убытков, могут быть по воле участников договоров преобразованы в заемные. В некоторых случаях осуществляются предусмотренная гражданским законодательством (ст. 414 ГК РФ «Прекращение обязательства новацией») новация долга и заемное обязательство, т.е. возникает новый договор, к которому применяются все правила, регулирующие этот договор.

Гражданским кодексом РФ (ст. 817) впервые предусмотрен договор государственного займа, заемщиком по которому выступают Российская Федерация, субъект Российской Федерации, а займодавцем — гражданин или юридическое лицо.

Кредитные отношения, участники которых связаны долгосрочными связями, заранее планируют и финансируют объемы и сроки предоставления заемных средств, основываются на кредитном договоре.

Специфика кредитного договора отражена в ст.ст. 819— 821 ГК РФ.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (ст. 819 ГК РФ «Кредитный договор»). Определяющим для данного договора является то, что кредиторами могут выступать только банки, а объектом — денежные средства.

Отказ от предоставления заемщику кредита, предусмотренного договором кредита, возможен при наличии обстоятельств, очевидно свидетельствующих о том, что кредит не будет возвращен в срок. К таким обязательствам можно отнести наличие у заемщика неудовлетворительной структуры платежного баланса.

За непредоставление кредита банк несет ответственность, установленную законом и договором.

Заемщик, в свою очередь, вправе отказаться от получения кредита полностью или частично, но при этом он обязан уведомить об этом кредитора до установленного договором срока предоставления кредита, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

Кредитный договор должен быть заключен в письменной форме, несоблюдение данного правила влечет недействительность договора. При заключении кредитный договор должен быть подписан уполномоченными лицами, которые имеют право на основании доверенности или Устава банка (кредитной организации) осуществлять эту операцию.

К кредитным операциям, возникшим на основании кредитного договора, применяются общие положения о займе, если иное не установлено правилами о кредитном договоре и не противоречит существу указанных обязательств.

Признаками кредитного договора являются срочность, возвратность, возмездность, обеспеченность кредита.

Срочность банковского кредита определяется условиями договора. Различаются краткосрочные и долгосрочные кредиты.

Срок возврата кредита определяется непосредственно в кредитном договоре. Если срок возврата ссуды не оговорен, то кредит следует считать погашенным только в момент зачисления денег на счет кредитора.

В случае несвоевременного возврата ссуды, если иное не предусмотрено законом или договором, наступают последствия неисполнения денежного обязательства (ст. 395 ГК РФ «Ответственность за неисполнение денежного обязательства»), т.е. уплата процентов, размер которых определяется ставкой рефинансирования, установленной Банком России. Эти проценты взыскиваются сверх процентов за пользование кредитом.

Договором может быть предусмотрен целевой характер получения и использования кредита. Он может быть использован для реконструкции предприятия, капитального строительства, формирования средств предприятия, покрытия недостатка оборотных средств, в связи с финансовыми трудностями и т.п. Физическим лицам может быть предоставлен ипотечный кредит (на приобретение и строительство жилья, приобретение земельных участков). В этих случаях банк имеет право контролировать использование кредита. В условиях договора предусматриваются технические и организационные способы осуществления этих правомочий банка. Право банка контролировать целевое использование кредита обеспечено его правом применения к клиенту имущественных и оперативных санкций, вплоть до досрочного взыскания ссуды и уплаты причитающихся процентов, если иное не предусмотрено договором (ст. 814 ГК РФ «Целевой займ»).

Возмездность кредитного договора состоит в том, что заемщик уплачивает проценты за время пользования кредитом. Размер процентов определяется договором сторон и практически складывается на рынке в зависимости от спроса на кредит и потребности в нем заемщика. Размер процентов определяется учетной ставкой банковского процента (ставкой рефинансирования).

Исходя из общего правила о недопустимости одностороннего изменения условий договора, за исключением случаев, предусмотренных федеральным законом или договором с клиентом, а также в условиях финансовой нестабильности и гиперинфляции, в договоре должны быть четко сформулированы основания для изменения процентных ставок в ходе действия договора и периодичность пересмотра платы за кредит.

Как правило, одностороннее изменение банком процентной ставки допускается при увеличении процентных ставок Банка России за централизованные кредитные ресурсы. Кредитный договор является реальным, поскольку считается заключенным с момента перечисления средств на счет заемщика. Следовательно, только с этого момента возникает и обязанность заемщика выплачивать проценты за кредит.

В условиях несложившихся рыночных структур возникновение и осуществление договорных отношений в области предоставления кредита значительно осложнены. Банк должен быть уверен в прочности финансового положения заемщика, обязанного в обусловленный договором срок вернуть ссуду. Следует отметить, что в нашей стране не создана система сбора информации о кредитоспособности клиентов, а также сведений о полученных и не погашенных ими кредитах.

Для снижения риска до заключения кредитного договора желательно, чтобы банк получил: баланс от заемщика за последний отчетный период и на первое число последнего месяца, заверенный налоговым органом; подтверждение от налоговой инспекции и всех фондов об отсутствии задолженности; подтверждение налоговых органов о наличии рублевых и валютных счетов в других банках. При наличии таких счетов необходимы сведения от банков о получении заемщиком кредитов. Эта информация необходима для уточнения достоверности баланса, а также установления истинного финансового положения заемщика. Бывают случаи, что заемщик не отражает в балансе получение кредита. Если он получил кредит в другом банке, желательно проверить, как он его использовал, имеются ли нарушения условий этого кредитного договора с банком. Если заемщик берет кредит для погашения ранее взятого, то существует опасность возникновения «кредитной пирамиды».

Заемщик также предоставляет нотариально заверенные копии учредительных документов, нотариально заверенную карточку с образцами подписей и оттиском печати, копии договоров или контрактов, под которые берется кредит, технико-экономическое обоснование ожидаемый прибыли, заявление на выдачу кредита, обязательство-поручение.

В связи с этим банковский кредит, как правило, предоставляется при соответствующем обеспечении: поручительстве, залоге банковскими гарантиями и ценными бумагами и других формах, установленных законом и банковской практикой.

Залог — способ обеспечения обязательства, при котором кредитор-залогодержатель приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит имущество, за изъятиями, предусмотренными законом.

Кредитным договором оформляются также межбанковские кредитные отношения, когда Банк России предоставляет кредит банкам для их последующей деятельности по кредитованию клиентов. Разновидность таких межбанковских операций — предоставление Банком России централизованных целевых кредитных ресурсов за счет специально выделенных бюджетных средств.

Межбанковский кредитный договор оформляется в особом порядке, предусмотренном банковскими инструкциями. Межбанковские кредитные договоры предусматривают право Банка России в одностороннем порядке изменять размер учетной ставки-платы за централизованные кредиты. Предоставление централизованных кредитов может осуществляться на основании кредитного аукциона, который проводит Банк России.

К межбанковским кредитам относится также кредитование кредитными учреждениями друг друга. Эта сделка оформляется межбанковским кредитным договором и регламентируется Гражданским кодексом РФ.

Глава 36 Банковская гарантия

Банковская гарантия широко используется и в России, и за рубежом.

Банковская гарантия — это письменное обязательство банка (гаранта), выраженное по просьбе другого лица (принципала), уплатить кредитору принципала — бенефициару в соответствии с условиями данной гарантии денежную сумму при представлении бенефициаром письменного требования о ее уплате.

Гарантом могут быть кредитные учреждения или страховая организация, имеющие соответствующую лицензию. Правовое регулирование выдачи банковской гарантии осуществляется ГК РФ. Банковская гарантия заключается в письменном виде (ст. 368 ГК РФ «Понятие банковской гарантии»). Банковская гарантия вступает в силу со дня ее выдачи, если в ней не предусмотрено иное (ст. 373 ГК РФ).

Банковская гарантия (безотзывная) не может быть отозвана, приостановлена, аннулирована или изменена гарантом без предварительного согласования с кредитором.

Банковская гарантия бывает отзывной и безотзывной. Если гарантия является отзывной, то гарант имеет право отозвать ее в любой момент. Если в гарантии не указан ее характер, следовательно, она отзывная. Однако гарант не имеет права отозвать даже отзывную гарантию, если бенефициар уже предъявил требования об уплате денежной суммы.

В соответствии с международными требованиями в банковской гарантии должны быть отражены следующие сведения:

• наименование принципала, гаранта и бенефициара;

• контракт в обеспечение обязательств, по которому выдается гарантия;

• максимальная сумма, которая должна быть выплачена;

• наименование валюты платежа;

• срок действия гарантии или указание события, наступления которого приводит к его аннулированию;

• способы заявления требования платежа;

• возможности уменьшения суммы обязательства.

Гарантия оформляется либо подписанием двухстроннего договора, либо направлением гарантом кредитору гарантийного письма.

Гарантийное письмо — это документ, удостоверяющий договор между банком-кредитором и гарантом.

Практика арбитражных судов показывает, что при отсутствии в договоре банковской гарантии условий, позволяющих определить, за исполнение какого обязательства дана гарантия, договор считается незаключенным.

Гарант, как правило, несет перед банком-кредитором субсидиарную (дополнительную) ответственность. Солидарная ответственность гаранта и основного должника по отношению к банку-кредитору возможна в случае, предусмотренном законом и договором.

Глава 37 Формы безналичных расчетов

Гражданским кодексом РФ установлены следующие формы безналичных расчетов: платежные поручения, чеки, аккредитивы, расчеты по инкассо, а также расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике (ст. 862 ГК РФ «Формы безналичных расчетов»). Безналичные расчеты производятся через кредитные организации, которые имеют соответствующие лицензии и открывают банковские счета (п. 3 ст. 861 ГК РФ «Наличные и безналичные расчеты»).

37.1. Платежные поручения

Платежное поручение представляет собой документ определенной формы, передаваемый клиентом в банк как поручение перечислить определенную сумму на счет указанного лица в срок, предусмотренный законом, договором банковского счета или применяемыми в банковской практике обычаями делового оборота. Содержание платежного поручения и предъявляемых вместе с ним расчетных документов и их форма, должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами.

При несоответствии платежного поручения указанным требованиям банк может уточнить его содержание. Такой запрос должен быть сделан плательщику незамедлительно по получении поручения. При неполучении ответа в срок, предусмотренный законом или установленный банковскими правилами, банк имеет право не исполнять поручение или возвратить его плательщику (ст. 864 ГК РФ «Условия исполнения банком платежного поручения»).

Банк принимает платежные поручение при наличии средств на счете плательщика, снимает деньги со счета и отправляет вместе с платежными поручениями в расчетно-кассовый центр (РКЦ). РКЦ снимает с корреспондентского счета банка деньги и переводит на корреспондентский счет банка, где обслуживается клиент в срок, предусмотренный законом или установленный в соответствии с ним. Деньги, поступившие на корреспондентский счет банка, зачисляются на счет получателя.

Банк вправе привлекать другие банки для выполнения операций по перечислению денежных средств на счет, указанный в поручении клиента ст. 865 ГК РФ «Исполнение поручения».

Платежные поручения (см. рис. 1) заполняются в четырех экземплярах. На первом ставятся подписи и печать клиента-плательщика (он хранится в документах операционного дня банка-плательщика). Второй и третий экземпляры отправляются в банк-получатель, четвертый возвращается плательщику с банковской отметкой и выпиской со счета, подтверждающей списание денег.

При поступлении денег банк-получатель выдает своему клиенту выписку, подтверждающую получение денег, и платежное поручение отправителя (третий экземпляр). Банк-получатель оставляет у себя второй экземпляр и хранит его в документах операционного дня.

Платежное поручение принимается к исполнению в течение 10 дней со дня оформления. По требованию плательщика банк обязан незамедлительно информировать его об исполнении поручения.

Банк может принять платежное поручение при отсутствии наличных средств на счете плательщика, если это оговорено предварительно или в договоре за дополнительное вознаграждение.

Часто практикуются электронные расчеты. Клиент-плательщик отправляет в банк платежное поручение через электронную почту. Однако в последнее время банки опасаются такого рода услуг, так как отмечены случаи мошенничества — незаконного списания и отправки денег. За ненадлежащее исполнение поручения клиента банк несет ответственность по общим правилам, установленным в ст. 866 ГК РФ «Ответственность за неисполнение или ненадлежащее исполнение поручения». Если нарушение банком правил совершения расчетных операций повлекло неправомерное удержание денежных средств, он обязан уплатить проценты в порядке и размере, предусмотренных ст. 395 ГК РФ «Ответственность за неисполнение денежного обязательства».

37.2. Чековая форма расчетов

Чек — один из видов ценных бумаг, который может быть использован для получения денег (ст. 877 ГК РФ «Общие положения о расчетах чеками»). По нему можно получить наличные деньги и осуществить безналичные расчеты. Участники чековой формы расчетов — чекодатель (владелец счета), плательщик (банк), чекодержатель (получатель).

Содержанием чека является письменное поручение банку уплатить соответствующую сумму чекодержателю.

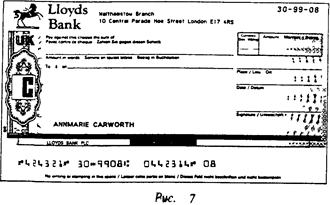

Чек должен иметь ряд обязательных реквизитов (ст. 878 ГК РФ «Реквизиты чека»): наименование «чек», включенное в текст документа; поручение плательщику выплатить конкретную денежную сумму; наименование плательщика с указанием счета; указание валюты платежа; указание даты и места составления чека; подпись чекодателя (см. рис. 2, 3). Отсутствие в документе любого из указанных реквизитов лишает его силы чека.

Чек подлежит оплате плательщиком при условии предъявления его к оплате в срок, установленный законом (ст. 879 ГК РФ «Оплата чека»). Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости от того, по чьей вине они были причинены.

Представлением чека в банк, обслуживающий чекодержателя, на инкассо для получения платежа считается предъявление его к платежу. Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком (ст. 882 ГК РФ «Инкассирование чека»).

Отказ от оплаты чека в установленной законом форме должен быть совершен до истечения срока его предъявления. Чекодержатель в этом случае в течение шести месяцев вправе по своему выбору предъявить иск к одному или нескольким обязанным по чеку лицам, которые несут перед ним солидарную ответственность.

Банк-чекодатель выдает клиенту бланки денежных чеков для выдачи наличных средств. Только клиент-чекодержатель имеет право выписать чек и получить деньги от банка-чекодателя. После предъявления чека чекодержателем банк-чекодатель обязан выплатить указанную в чеке сумму, которую тот должен иметь на своем счете. В случае отсутствия денег на счете чекодержателя чекодатель может оплатить чек, если это оговорено предварительно или в договоре за дополнительное вознаграждение.

Если у банка-чекодателя отсутствуют наличные средства, то он берет их с корреспондентского счета РКЦ или других счетов кредитных учреждений.

Чек заверяется подписями и печатью чекодержателя и действителен в течение десяти дней.

Расчеты чеками между физическими лицами запрещены.

Бланки чеков имеют единый вид, обязательный для всех кредитных организаций и предприятий всех форм собственности.

Рис. 4. Дорожный чек СССР (образец)

Рис. 5. Дорожные чеки (США, международное средство платежа)

Изначально это был чисто американский продукт, но в настоящее время подобный инструмент платежа широко применяется во всем мире. Клиент закупает дорожные чеки и подписывает их в присутствии операциониста банка. Стоимость чека, как правило, списывается с текущего счета клиента. Находясь за рубежом, обладатель чека может обналичить его в любом банке, в отеле или крупном магазине. Для этого он должен вторично поставить свою подпись на чеке в присутствии должностного лица, удостоверяющего идентичность обеих подписей владельца чека. В дополнение к этому для подтверждения личности клиента он должен предъявить удостоверение личности, например паспорт.

Рис. 6. Еврочек. (Великобритания)

Еврочековую книжку можно приобрести в любом отделении банка. Она является довольно дорогостоящей, но продается вместе с еврочековой карточкой, не имеющей лимита, за 50 ф. ст. Чек выписывается в местной валюте, на него распространяется гарантия еврочековой карточки (аналогично другим чековым карточкам), в результате операций сумма списывается в фунтах стерлингов с текущего счета клиента в Великобритании.

Это образец банковского чека. Чек — это письменная инструкция банку, приказывающая выплатить кому-либо указанную сумму.

У чека есть ряд недостатков:

— на счете, выдавшего чек, может не сказаться нужной суммы и чек будет возвращен неоплаченным;

— у данного лица может вообще не быть счета, или чек может быть неправильно заполнен или подпись не совпадать, тогда банк возвращает чек с соответствующими отметками.

Чеки удобны для путешествий, они не привлекательны для воров. Во все времена все воры предпочитают наличные.

Чеки удобны для оплаты покупок, их охотно берут в магазинах, когда владелец магазина знает адрес покупателя, а также если клиент-плательщик и получатель оплаты связаны долгосрочным отношением.

Порядок и условия использования чеков в платежном обороте регулируются ГК РФ, а в части, им не урегулированной, другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

37.3. Расчеты по аккредитиву

Сегодня нельзя представить финансовую кредитную систему без аккредитивов, которые выступают в качестве механизма кредитования и средства платежей.

При расчетах по аккредитиву (ст. 867 ГК РФ «Общие положения о расчетах по аккредитиву») плательщик дает поручение банку (эмитенту) либо открыть аккредитив и произвести платежи получателю, либо передать эти полномочия другому банку (исполняющему).

Существуют два вида аккредитивов: безотзывный и отзывный. При расчетах могут быть использованы покрытые (депонированные) или непокрытые (гарантированные) аккредитивы.

Отзывный аккредитив (ст. 868 ГК РФ «Отзывный аккредитив») может быть изменен или аннулирован банком плательщика без согласования с получателем средств; однако если платежи произведены, то вопрос об отзыве или изменении аккредитива рассматривать нельзя.

Необходимо отметить, что такую форму аккредитива можно применять с партнерами тогда, когда между ними существует определенная форма доверия. В остальных случаях следует использовать безотзывный и желательно подтвержденный аккредитив. Безотзывный аккредитив не может быть изменен и аннулирован без согласия получателя средств (ст. 869 ГК РФ «Безотзывный аккредитив»). Безотзывный аккредитив является твердым обязательством банка-эмитента.

При использовании покрытого (депонированного) аккредитива банк-эмитент заблаговременно перечисляет сумму аккредитива в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента. Эта форма дает уверенность в исполнении взаимных обязательств, устраняет риск неплатежей, но она связана с отвлечением денежных средств плательщика на сверхнормативное время.

Непокрытый (гарантированный) аккредитив можно использовать при наличии корреспондентских отношений между банком-эмитентом и исполняющим банком. Он открывается в исполняющем банке, что дает последнему право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

Для исполнения аккредитива получатель средств представляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива. При нарушении хотя бы одного из этих условий исполнение аккредитива не производится (ст. 870 ГК РФ «Исполнение аккредитива»).

Закрытие аккредитива в исполняющем банке производится:

• по истечении срока аккредитива;

• по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива;

• по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

О закрытии аккредитива исполняющий банк должен поставить в известность банк-эмитент (ст. 873 ГК РФ «Закрытие аккредитива»).

Стороны по договору вправе избрать и установить в договоре любую из форм расчетов. Порядок осуществления расчетов в той или иной форме регулируется законом, а также изданными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Однако имеют место случаи представления фиктивных документов при открытии аккредитива, использования подставных фирм для списания и обналичивания средств.

Платежные требования, платежные требования-поручения, заявления на аккредитив, инкассовые поручения (распоряжения), применяемые при безналичных расчетах в Российской Федерации, начиная с 1 января 1998 года, должны оформляться на бланках Общероссийского классификатора управленческой документации ОК 0011-93 (класс «Унифицированная система банковской документации»):

платежное требование 0401061,

платежное требование — поручение 0401064,

заявление на аккредитив 0401063.

Инкассовое поручение (распоряжение) оформляется на бланке платежного требования, при этом слова «платежное требование» зачеркиваются и впечатываются слова «инкассовое поручение» («инкассовое распоряжение»), или слова «платежное требование» заменяются словами «инкассовое поручение» («инкассовое распоряжение») в случае изготовления бланков с помощью ЭВМ.

37.4. Расчеты по инкассо

При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществлять за счет клиента действия по поручению от плательщика и (или) акцепта платежа. При этом банк-эмитент вправе привлекать для выполнения поручения клиента иной (исполняющий) банк (ст. 874 ГК РФ «Общие положения о расчетах по инкассо»). В случае нарушения правил расчетных операций исполняющим банком ответственность перед клиентом может быть возложена на него.

При исполнении инкассового поручения банк обязан информировать лицо, от которого оно было получено, об отсутствии какого-либо документа или несоответствия его инкассовому поручению. В случае неустранения указанных недостатков банк вправе возвратить документы без исполнения.

Документы плательщику должны быть предоставлены в той форме, в какой они были получены. Исключение составляют лишь отметки и надписи банков, которые были сделаны в связи с оформлением инкассовой операции (ст. 875 ГК РФ «Исполнение инкассового поручения»).

В том случае, если документы следует оплатить сразу по их предъявлении, исполняющий банк должен сделать представление к платежу немедленно по получении инкассового поручения. Если же они подлежат оплате в другой срок, то исполняющий банк, получив инкассовое поручение, должен немедленно представить документы к акцепту для получения акцепта плательщика. Требование же платежа должно быть сделано не позднее того срока, который указан в документе.

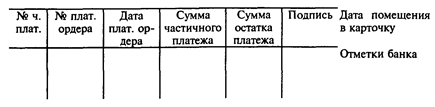

В соответствии с банковскими правилами могут быть приняты и частичные платежи. Если же в банковских правилах это не оговорено, частичные платежи могут быть приняты только при наличии специального разрешения в инкассовом поручении.

Полученные (инкассированные) суммы должны быть немедленно переданы исполняющим банком банку-эмитенту, который обязан зачислить их на счет клиента.

При неполучении платежа исполняющий банк обязан известить немедленно о причинах неплатежа банк-эмитент, который тотчас же информирует клиента, запрашивая у него указания относительно дальнейших действий (ст. 876 ГК РФ «Извещение о проведенных операциях»).

Но бывает так, что исполняющий банк или предприятие получают фиктивные инкассовые поручения, например, на оплату телефонных услуг, которыми они не пользовались. Тогда инкассовые поручения необходимо перепроверить, и ни в коем случае не оплачивать, не получив соответствующего подтверждения.

37.5. Электронные банковские услуги

Банковская пластиковая карточка — это обобщающий термин, обозначающий все виды карточек, служащих в целом в качестве безналичных расчетов и средства получения кредита, но различающихся по назначению, по набору оказываемых с их помощью услуг, по техническим возможностям и организациям их выпускающим.

В сфере денежного обращения банковские пластиковые карточки являются одним из прогрессивных средств организации безналичных расчетов, в которой они представляют собой особый инструмент платежа, обладающий дебетовыми и кредитными возможностями.

Первая кредитная карточка была выпущена в 1914 г. в США фирмой General Petroleum Corporation of California для оплаты в процессе торговли нефтепродуктами. Очень скоро пластиковые карточки стали популярны. Они были удобны и владельцам, получавшим определенные удобства при обслуживании и скидки при покупке товара, и фирме-эмитенту, которая в результате их использования обзаводилась постоянными клиентами и имела стабильные доходы.

Первые пластиковые карты, ставшие полноценным средством платежа, были выпущены компаниями Diners Club (1950 г.), American Express и Hilton Credit (1959 г.). А первая банковская карта была выпущена небольшим Нью-йоркским банком Long Island в 1951 г.

В настоящее время системы карточных расчетов получили распространение во многих странах мира, а расчеты с их помощью приобрели характер международных.

В России банковские пластиковые карточки, эмитированные зарубежными компаниями, появились в 1969 г. Первым эмитентом международных карт в СССР стал Внешэкономбанк, выпустивший в 1989 г. «золотые» карты EuroCard для очень узкого круга лиц. Первым российским коммерческим банком, выпустившим собственную карту VISA в 1991 г., стал Кредитбанк (см. Приложение 1).

На сегодняшний день в России собственные карточки выпускают несколько сот банков, причем свыше 100 из них — с логотипом крупнейших международных карточных ассоциаций. Выпуск банковских карточек дает возможность интегрироваться в мировую систему банковских услуг, поднять деловой имидж банка, завоевать рынок, привлечь клиентуру. Участие в международной платежной системе с помощью карт позволяет овладеть новейшими банковскими технологиями, использовать мировую инфраструктуру для осуществления расчетов в глобальных масштабах.

Сейчас в России созданы и действуют межбанковские платежные системы, основанные на банковских картах. Это — STB Card, Union Card и «Золотая корона».

Для того чтобы предотвратить нарушения с использованием пластиковых карт, существуют правила определения их подлинности (см. Приложение 2). Обычно банки разрабатываются специальные инструкции кассирам по выдаче наличных денег по пластиковым карточкам (см. Приложение 3). Кроме того, банк заключает договор о выпуске и обслуживании международных банковских карточек (примерные договора см. Приложение 4).

STB Card была организована в 1992 г. АКБ «Столичный», Московским банком СбербанкаРФ, Элексбанком, Земельным банком, АО «Инкахрам» и АО «STB Card». Членами системы STB Card являются около 130 банков. Карточка STB Card в основном рублевая дебетовая, на одну карточку разрешается несколько счетов, в том числе валютные. Карточки STB Card бывают серебряные и золотые.

Система Union Card была учреждена в 1993 г. Инкомбанком и Автобанком. По данным Union Card, к началу 1997 г. в обращении находилось более 800 тыс. карточек, а в системе в первом полугодии этого года принимали участие 450 банков.

«Золотая корона» учреждена в Новосибирске в 1994 г. Сибирским торговым банком (СТБ) и Центром биржевой и финансовой информации (в настоящее время — Центр финансовых технологий — ЦФТ). В начале 1997 г. в системе принимали участие 120 банков, а в обращении находилось 222 тыс. карточек.

Кроме того, в Российской Федерации все большее значение в системе расчетов стали принимать компьютерные системы типа Интернет, Факснет, а также специальные банковские системы СВИФТ* и REUTER.

* СВИФТ — общество всемирных межбанковских финансовых телекоммуникаций

Классификация пластиковых карточек возможна по многим признакам: по материалу изготовления, способу механизма расчетов, виду расчетов, характеру использования, по способу записи информации, сфере использования, территориальной принадлежности, времени применения и т.д.

По материалу изготовления карточки бывают бумажные (картонные), пластиковые, металлические. В настоящее время наибольшее распространение получили пластиковые карточки.

По способу механизма расчетов карточки делятся на двусторонние и многосторонние.

Рис. 8. Чековая гарантийная карточка-еврочек (eurocheque quarantee card)

Двусторонние — владельцы могут использовать для покупки товаров в замкнутых сетях, контролируемых эмитентами карт;

Рис. 9. Дебетовая карточка (a debit card)

многосторонние позволяют своим владельцам покупать товар у различных торговцев и организаций сервиса, признающих эти карты средством платежа.

По функциональным характеристикам, или по виду расчетов, карточки делятся на:

кредитные — связанные с открытием кредитной линией в банке и позволяющие владельцу пользоваться кредитом при покупке товаров и получении кассовых ссуд;

дебетовые — предназначенные для получения наличных денег в банковских автоматах или покупки товаров с расчетом через электронные терминалы, но не позволяющие оплачивать покупки при отсутствии денег на счете в банке.

Как разновидность платежных карт в особую категорию выделяют платежные карты (charge card). При использовании такой карты общая сумма долга должна полностью погашаться в течение определенного времени после получения выписки без права продления кредита.

По характеру использования карты бывают:

индивидуальные («стандартные» или «золотые», предусматривающие множество льгот для пользователей, выдаются лицам с высокой кредитоспособностью) — рассчитанные на отдельных клиентов банка;

Рис. 10. Карточка туризма и развлечений (a chacqe card)

семейные — выдаются членам семей лиц, заключивших контракт;

корпоративные — выдаются организациям (фирмам), которые на основе этих карт могут выдать индивидуальные карты некоторым своим членам.

Кроме того, к этому виду карт относят карточки туризма и развлечений (travel and entertainment cards, сокращенно — ТЕ cards), которые выпускаются компаниями, специализирующимися на обслуживании данной фирмы, в частности American Express Diners Club. Карточки принимаются сотнями тысяч торговых и сервисных товаров и услуг, они также предоставляют владельцам различные льготы по бронированию авиабилетов, номеров в гостиницах, страхованию жизни, скидки с цены товара и т.д.

Главные отличия этого вида карт от банковских заключаются во-первых, в отсутствии разового лимита на покупки и, во-вторых, в обязанности владельца карты погасить задолженность в течение месяца без права пролонгировать кредит. В случае просрочки платежа с владельцев карты взимается повышенный процент.

Чековые гарантийные карты (cheque quarante card) выдаются владельцам текущего счета в банке для идентификации чекодателя и гарантии платежа по чеку. Карточка базируется на кредитной линии, позволяющей владельцу счета пользоваться кредитом по овердрафту (возникновение дебетового сальдо при оплате чека на текущем счете клиента банка).

По способу записи информации на карту различают: графическую запись, эмбоссирование (нанесение данных в виде рельефных знаков), штрих-кодирование, кодирование на магнитной полосе, карты со встроенной микросхемой (chip card — чиповая карта, smart card — смарт-карта, «умная» карточка), карты оптической памяти (лазерная запись).

По принадлежности к учреждению эмитенту бывают: банковские карты (эмитент — банк или консорциум банков); коммерческие карты (эмитент — коммерческие фирмы или их группа — нефинансовые учреждения), карты, выпущенные организациями, специализирующимися на эмиссии пластиковых карт и создании инфраструктуры по их обслуживанию.

По сфере использования карты бывают универсальные, т.е. служащие для оплаты любых товаров и услуг, и частные коммерческие — рассчитанные на оплату какой-либо определенной услуги (в частности, карты супермаркетов, гостиничных сетей и т.д.).

По территориальной принадлежности карты делятся на международные, национальные (действующие в одном государстве), локальные (используемые на части территории государства) и карты, применяемые в одном конкретном учреждении.

По времени использования карты бывают ограниченные каким-либо временным промежутком (иногда с правом пролонгации) и неограниченные (бессрочные).

В настоящее время наиболее развивающийся тип пластиковых карт — смарт-карты.

Приложение 1

Поиск по сайту: