|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Анализ результатов проведения макроэкономической политики с помощью модели IS – LM

Известные ученые Джон Хикс (Великобритания) и Элвин Хансен (США) разработали на базе кейнсианской теории стандартную равновесную модель рынка. Общее равновесие на реальном и денежном рынке исследуется с помощью аппарата кривых «IS-LM».

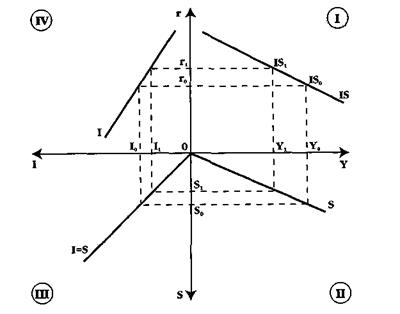

Обратимся к построению кривой IS. Кривая IS (Investment-Saving) характеризует равновесие в товарном (реальном) секторе хозяйства. Взаимосвязь сбережений, инвестиций, уровня процента и уровня дохода можно графически представить таким образом: (рис. 1).

На этом графике представлена кривая IS, т. е. «investment-saving» («инвестиции-сбережения»)

|

|

Рис. 1. Построение кривой IS («инвестиции-сбережения»)

Анализ начнем с IV квадранта. Здесь изображена известная нам обратно пропорциональная зависимость между инвестициями и реальной ставкой процента. Чем выше r, тем ниже I. В данном случае уровню r0 соответствуют инвестиции в размере I0. Далее обращаемся к III квадранту. Биссектриса, исходящая из начала осей координат III квадранта, есть не что иное, как отражение равенства, о котором неоднократно говорилось, т. е. I = S. Она помогает нам найти такое значение сбережений, которое равно инвестициям: I0 = S0. Затем исследуем II квадрант. Представленная здесь кривая - это уже известный нам график сбережений, ведь S зависит от реального дохода (Y). Уровню S0 соответствует объем реального дохода Y0. И, наконец, в I квадранте можно, зная уровень r0 и Y0, найти точку IS0.

Если норма процента повысится, то произойдут следующие изменения (опять исследуем IV, III, II и I квадранты): повышение процентной ставки от уровня r0 до r1 приведет к уменьшению инвестиций, т. е. до уровня I1. Этому соответствуют и меньшие сбережения S1, образовавшиеся при меньшем объеме дохода Y1.Следовательно, теперь можно найти точку IS1. Через точки IS0 и IS1, можно провести кривую IS.

Итак, кривая IS показывает различные сочетания между ставкой процента и доходом при равновесии между сбережениями и инвестициями. Это - не функциональная зависимость, в том смысле, что доход (Y) не является аргументом, а процентная ставка (r) - функцией. Важно понять, что любая точка на кривой IS отражает равновесный уровень сбережений и инвестиций (сбалансированный рынок благ) при различных сочетаниях дохода и ставки процента. Это естественно, так как условием равновесия на реальном рынке (рынке благ) является равенство I = S. Наклон кривой IS с «северо-запада» на «юго-восток» означает, что, чем меньше уровень реального дохода, тем выше должна быть реальная ставка процента, чтобы рынок товаров оставался в равновесии.

Далее рассмотрим построение кривой LM (рис. 2). Кривая LM (liquidity-money) характеризует равновесие в денежном секторе экономики и является геометрическим местом множества точек, представляющих различные комбинации ставки процента r и уровня реального дохода Y, при которых денежный рынок находится в равновесии (при заданном количестве денег МS и неизменных ценах). Алгебраически кривая LM была выведена из уравнений, характеризующих кейнсианскую модель денежного рынка. Уравнение кривой LM записывается как М/Р = L(r,Y), т. е. реальное предложение денег М/Р равно спросу на деньги L, зависящему от уровня процентной ставки и дохода. Дж. Хикс показал, что графически кривая LMдолжна быть наклонена с «северо-востока» на «юго-запад». Это свидетельствует о том, что рынок денег будет в равновесии, если увеличению реального дохода будет соответствовать более высокая ставка процента.

Рис. 2. Построение кривой LМ

Графическое выведение кривой LM показано на рис. 2. Анализ начнем со II квадранта. В нем показана положительная зависимость между трансакционным спросом на деньги и спросом на деньги из предосторожности, с одной стороны, и реальным национальным доходом (Y), с другой стороны. Квадрант III показывает, как распределяется общий спрос на деньги: какая его часть хранится для совершения сделок и из-за мотива предосторожности, а какая - остается на спекулятивные цели. Квадрант IV показывает график спекулятивного спроса на деньги как убывающую функцию ставки процента. Наконец, в квадранте I изображена кривая LM, которая показывает различные сочетания ставки процента r и реального дохода Y, при которых денежный рынок находится в равновесии. Другими словами, в каждой точке кривой LMобщий спрос на деньги (L) равняется заданному фиксированному предложению денег (МS).

Допустим, что при равновесном реальном доходе Y1 (см.квадрант II), трансакционный спрос на деньги и спрос на деньги из-за мотива предосторожности MT равен величине МТ1. Тогда из общего спроса на деньги на спекулятивные цели остается МSр1 при процентной ставке r1. Это определяет точку Е в квадранте I. Аналогичным образом, при равновесном доходе Y2 трансакционный спрос на деньги и спрос на деньги из-за мотива предосторожности равен МT2. В квадранте III определяем, что спекулятивный спрос на деньги составляет МSр2, а в квадранте IV устанавливаем, что этому спекулятивному спросу соответствует реальная процентная ставка r2. Это определяет точку T в квадранте I. При желании, действуя таким же образом, можно определить еще ряд точек, отражающих равенство спроса на деньги и их предложения. Соединяя точки Е и T (а также другие аналогичные точки) в квадранте I, получаем кривую LM (в нашем случае, так же, как и при исследовании кривой IS, мы сделали допущение, что кривая LMявляется прямой линией).

Кривая LM, так же, как и кривая IS, не является графиком функции реального дохода от ставки процента, а показывает только такое изменение реального дохода при изменении ставки процента, которое позволяет поддерживать равновесие на денежном рынке. Кривая LM имеет положительный наклон к горизонтальной оси, что характеризует прямую зависимость между экономическими переменными: для сохранения равновесного состояния необходимо, чтобы при увеличении процентной ставки реальный доход также возрастал, так как рост процентной ставки снижает спрос на деньги, а увеличение реального дохода повышает спрос на деньги, компенсируя падение спроса на ликвидность.

Модель « IS - LM » позволяет вывести уже известную нам кривую совокупного спроса AD, которая изображается в системе координат «общий уровень цен - реальный объем производства». Если уровень цен Р возрос, то кривая LMсмещается влево (так как уровень цен входит в уравнение LM), а кривая IS остается неизменной (при прочих равных условиях). Новое равновесие в данной модели устанавливается при более высокой процентной ставке и более низком уровне реального дохода. Следовательно, при повышении общего уровня цен реальный доход начинает понижаться. Эта зависимость показана на рис. 3 (нижняя часть), который связывает модель « IS - LM » с графиком совокупного спроса AD.

Модель «IS-LM» можно с успехом применить к анализу общего равновесия и результатов проведения макроэкономической политики.

Равновесному состоянию одновременно реального и денежного секторов экономики соответствует точка пересечения кривых IS и LM. Этой точке соответствуют такие значения равновесного дохода Y* и равновесной процентной ставки r*, при которых выполняются условия равновесия как на рынке товаров и услуг, так и на денежном рынке. Кривые IS и LM изображены для заданного уровня реального предложения денег в экономике, т. е. предполагаются фиксированные цены. Кроме того, константами являются такие переменные экономической политики, как уровень государственных расходов и налогов.

На рис. 3 (верхняя часть) показано равновесие в модели «IS-LM». На рисунке видно, что при заданном положении кривых IS и LM(при прочих равных условиях) существует единственно возможные значения реального дохода Y и процентной ставки r, когда оба сектора экономики находятся в равновесии. Рассмотрим с помощью модели «IS-LM», как различные варианты макроэкономической политики влияют на изменение равновесного состояния в экономике.

Рис. 3. Равновесие в модели «IS-LM» (верхняя часть)

и связь с моделью «AD-AS» (нижняя часть)

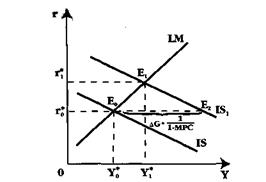

Допустим, что правительство проводит стимулирующую налогово-бюджетную политику: увеличивает государственные расходы и снижает налоги. Это приводит к смещению кривой IS вправо, тогда как кривая LM остается неизменной. Такая ситуация показана на рис. 4. Для сохранения равновесия в реальном и денежном секторах теперь требуется более высокая процентная ставка и больший уровень реального дохода. Как мы знаем, при росте государственных расходов Δ G, реальный доход в экономике должен увеличиться на величину Δ G х 1/(1 - МРС), т. е. проявляется мультипликационный эффект. Поэтому первоначально, при той же самой процентной ставке, новое равновесие установится в точке Е 2.

Рис. 4. Эффект стимулирующей налогово-бюджетной политики

Однако, в этой точке наблюдается избыточный спрос на деньги, что вызывает повышение процентной ставки. Этот рост процентной ставки продолжается до уровня, соответствующего точке Е1, когда исчезнет избыточный спрос на деньги. Однако точке Е1 соответствует более низкий (по сравнению с точной Е2) уровень реального дохода. Мультипликатор совокупных расходов не может проявиться в данном случае в полную силу из-за уже знакомого нам эффекта вытеснения, который заключается в том, что рост процентной ставки приводит к сокращению частных инвестиций и частного потребления. Как показывает рис. 4, несмотря на эффект вытеснения, совокупный спрос растет от уровня Y*0 до уровня Y*1.

В модели «АD-АS» аналогичный рост совокупного спроса иллюстрируется смещением кривой АD вправо, что позволяет увеличить реальное производство при том же самом уровне цен. Однако, всегда ли мы будем наблюдать прирост равновесного объема производства? Это зависит от конфигурации кривой АS и от положения точки пересечения этой кривой с кривой АD. Если кривая АD пересекает кривую АS на ее вертикальном отрезке (классический отрезок), то рост совокупного спроса ведет исключительно к росту цен, в то время, как равновесный объем производства не меняется.

Модель «IS-LM» характеризует краткосрочный период, когда цены в экономике фиксированы. Это соответствует горизонтальному (кейнсианскому) отрезку кривой АS. Если кривая АD пересекает кривую АS на этом горизонтальном отрезке, то рост совокупного спроса целиком трансформируется в рост равновесного объема производства.

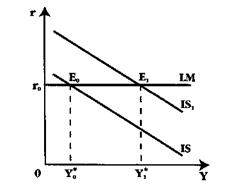

Допустим теперь, что правительство проводит стимулирующую кредитно-денежную политику: увеличивает денежное предложение или понижает учетную ставку процента. Как это повлияет на изменение равновесия реального и денежного рынков?

Рис. 5. Эффект стимулирующей кредитно-денежной политики

Поскольку величина денежной массы M входит в уравнение кривой LM, то модель «IS-LM» отразит рост М путем смещения вправо кривой LM, при том, что кривая IS останется неизменной. На рис. 5 показано, что первоначальное равновесие в экономике устанавливается в точке Е0 при уровне реального дохода Y*0. Рост предложения денег при неизменности цен вызывает увеличение реальных запасов денежных средств М/Р и, как утверждается в теории предпочтения ликвидности, приводит к понижению процентной ставки с r0 до уровня r1. Кривая LM смещается вправо в положение LM1 и это ведет к росту реального дохода с Y*0 до Y*1.

Так же, как в случае проведения налогово-бюджетной политики, результаты стимулирующей кредитно-денежной политики зависят от конфигурации кривой совокупного предложения. Если в модели «АD-АS»кривая АDпересекает кривую АS на ее вертикальном отрезке, то рост предложения денег и смещения кривой LM приведут к росту общего уровня цен. Это, в свою очередь, вызовет сокращение реальных денежных запасов М/Ри смещение кривой LMвлево, что возвращает ее в прежнее положение. В таком случае, следовательно, не будет происходить роста реального дохода Y.

Рассмотрим три частных и исключительных случая изменения равновесия в модели «IS-LM». Эти случаи иллюстрируют разные концепции общего макроэкономического равновесия.

В первом случае кривая LM проходит вертикально, т. е. спрос на деньги характеризуется абсолютной нечувствительностью к изменению процентной ставки. Спрос на деньги, в таком случае, определяется только трансакционным мотивом. Считается, что данный случай отражает радикальный взгляд монетаристов по поводу того, что уровень реального дохода зависит исключительно от реального предложения денег.

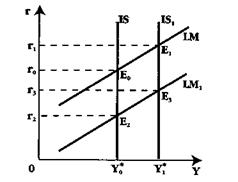

Рис. 6. Эффективность экономической политики в случае вертикальной кривой LM

На рис. 6 видно, что в данном случае стимулирующая кредитно-денежная политика будет очень эффективна: при росте предложения денег кривая LM сместится вправо, а равновесный уровень реального дохода возрастет с Y*0 до Y*1. Если же проводится стимулирующая налогово-бюджетная политика, то она не приведет к росту реального дохода из-за проявления эффекта вытеснения в полной мере (а не частично, как было рассмотрено ранее).

Во втором случае кривая LMпроходит горизонтально, т. е. спрос на деньги характеризуется абсолютной эластичностью относительно процентной ставки. В таком случае, увеличение предложения денег не приводит к росту реального дохода. Считается, что подобная ситуация существовала в США в годы Великой Депрессии (1930-е гг.) и именно такое объяснение неэффективности кредитно-денежной политики было предложено Дж. М. Кейнсом. При очень низком значении процентной ставки весь прирост предложения денег поглощается спекулятивным спросом на деньги. Процентная ставка остается неизменной и это приводит к тому, что попытки правительства увеличить реальный доход методами кредитно-денежной политики остаются безуспешными: инвестиции и доход не изменяются. Этот случай назван экономистами «ликвидной ловушкой». Только фискальная политика может вывести экономику из кризиса: эффект вытеснения в этом случае совсем отсутствует, как показано на рис. 7.

Рис. 7. Эффективность экономической политики в случае горизонтальной кривой LM

В третьем случае кривая IS проходит вертикально, т. е. мы наблюдаем «инвестиционную ловушку». Это может произойти только в том случае, когда потребление и инвестиции не реагируют на изменение процентной ставки, т. е. их эластичность по отношению к процентной ставке равна нулю. При этом допустим, что кривая LMимеет обычный вид восходящей кривой. На рис. 8 показано, что в таком случае налогово-бюджетная политика будет исключительно эффективна.

Рис. 8. Эффективность экономической политики при вертикальной кривой IS

Эффект вытеснения отсутствует так же, как в предыдущем случае, а мультипликатор совокупных расходов действует в полную силу. При увеличении государственных расходов и снижении налогов кривая IS 0 смещается вправо в положение IS1, а реальный доход увеличивается с Y*0 до Y*1. В таком случае, кредитно-денежная политика будет, наоборот, неэффективна и ее проведение не повлияет на совокупный спрос.

Подводя итоги вышесказанному, следует отметить, что модель «IS-LM» может успешно использоваться при анализе макроэкономической политики. Правительство способно путем изменения таких экономических переменных, как государственные расходы (G), налоговые поступления (T) и денежная масса (М)добиваться стабилизации развития национальной экономики. Это означает, что правительство может смягчать циклические колебания, вызванные резкими изменениями совокупного спроса или совокупного предложения. Для эффективного проведения налогово-бюджетной или монетарной политики правительству необходимо представлять себе конфигурацию кривых IS и LM, оценивать возможность попадания экономики в «ликвидную» или «инвестиционную ловушку». Действия «на глазок», без серьезной макроэкономической обоснованности правительственных программ могут лишь дестабилизировать национальное хозяйство.

Поиск по сайту: