|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Классификация и виды уклонений и обхода налогов (криминальные и некриминальные деяния)

С учетом особенностей законных и незаконных способов уменьшения налоговых выплат в налоговом праве различают налоговые правонарушения и налоговые преступления. Налоговые правонарушения – это противоправные деяния, виды, ответственность и производство по которым регламентируются нормами Налогового кодекса РФ. Налоговое преступление – это возникающее в определенных условиях в финансовой среде противоправное общественно опасное деяние, носящее характер преступления, объектом которого являются охраняемые уголовным законом отношения по поводу взимания налоговых платежей, а также осуществления контроля за своевременностью и полнотой их уплаты.

Для целей налогового менеджмента, исходя из тяжести содеянного, можно выделить некриминальные и криминальные обход и уклонение от уплаты налогов. Первые способы минимизации налоговых платежей могут быть включены в систему корпоративного налогового менеджмента, а вторые должны быть исключены из нее.

Некриминальные уклонение от уплаты и обход налогов – это уголовно не наказуемые деяния (действия, бездействия) субъекта налоговых отношений, направленные на избежание или снижение налоговых выплат в бюджетную систему посредством нарушения законодательства о налогах и сборах, влекущих применение к нарушителю мер налоговой ответственности (штрафных налоговых санкций), предусмотренных гл.16 Налогового кодекса РФ, а также административных штрафных санкций, предусмотренных Кодексом об административных правонарушениях РФ (см. глава 2, § 8.3, приложение 1). Данные деяния налогоплательщика не образуют состава налогового преступления, но влекут за собой наступление налоговой ответственности в соответствии с положениями налогового и административного законодательства.

Исходя из отраслевой принадлежности норм законодательства, которые нарушаются при уклонении от уплаты и обходе налогов некриминальными способами, можно выделить налоговые правонарушения и таможенные правонарушения (при уплате налогов на таможне). Некриминальными способами уклонения могут быть следующие умышленные или неумышленные деяния, не имеющие состава преступления (по критериям размера неуплаченных налогов, периодичности и другим): неправильное отражение операций в бухгалтерском и налоговом учете; занижение доходов и объектов налогообложения; нарушение сроков уплаты налогов; заключение фиктивных договоров, переоформление договоров и изменение их содержания после их исполнения; выплата санкций за несуществующие договорные нарушения; занижение стоимости ввозимых через таможенную границу товаров и, соответственно, занижение сумм НДС, подлежащих уплате на таможне и т. д.

Криминальное уклонение от уплаты налогов предполагает совершение налогоплательщиком противозаконных социально и экономически опасных деяний (действий, бездействий), направленных на избежание уплаты налога или снижение его размера, нарушающих не только нормы налогового, но и уголовного законодательства (см. глава 2, § 8.4, приложение 1). Криминальными способами уклонения от налогов является неуплата (недоплата) налогов в крупных и особо крупных размерах, совершенная умышленно, неоднократно и в сговоре группы лиц, в том числе путем подделки документов, фальсификации данных бухгалтерского учета, неоприходования денег, поступивших в кассу предприятия за реализованную продукцию (работы «за наличку»), фиктивного приема на работу и других действий (бездействий).

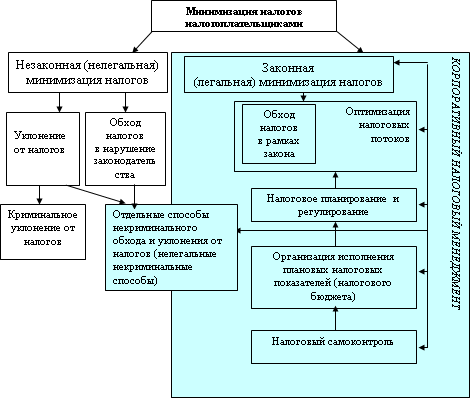

Учитывая что для предприятия важен конечный результат, а именно – экономия на налогах (какими бы способами она не осуществлялась), в сферу корпоративного налогового менеджмента при определенных обстоятельствах (прежде всего, с учетом степени риска уплаты налоговых санкций) можно включить некриминальное уклонение от уплаты и обход налогов. Безусловно, ни в коем случае нельзя поощрять такой способ минимизации налоговых платежей, но и нельзя закрывать на это глаза, и делать вид, что такого явления не существует, тем более что, порой, отдельные виды некриминальной минимизации налогов более результативны, чем законны. Все вышесказанное схематично представлено на рис. 8.

Рис. 8. Минимизация налогов в структуре корпоративного налогового менеджмента

Все известные налоговые правонарушения и преступления, которые классифицируются как уклонение от налогов можно подразделить на несколько групп[41]:

а) виды уклонения от уплаты налогов, связанные с сокрытием выручки или дохода:

· оформление реализации продукции по таможенный режим «экспорта» без реального перемещения ее за пределы страны (так называемый «лжеэкспорт», имеющий целью использование ставки 0 % по НДС);

· сокрытие выручки от реализации продукции, работ и услуг, хотя в наличии имеются акты выполненных работ (например, отражение ее как аванса от заказчика с последующим вычетом НДС, исчисленных с сумм предоплаты, из общей суммы полученного НДС);

· сокрытие выручки от розничной торговли путем подмены или уничтожения накладных и других документов после продажи товара;

· сокрытие дохода от налогообложения путем заключения договора о предоставлении займа (заемные средства не облагаются налогом);

· безфактурный отпуск товарно-материальных ценностей для сокрытия фактического объема выручки, полученной от реализации;

· неоприходование наличной выручки за продукцию, реализованную через доверенных лиц;

· неотражение в бухгалтерских отчетах прибыли, полученной за предоставленные предприятиям и организациям займы;

· занижение в налоговой отчетности объема реализации продукции;

· занижение количества и завышение цены товара при составлении акта их закупки у частных лиц;

б) виды уклонения от уплаты налогов, связанные с использованием фондов предприятий:

· перечисление средств в виде финансовой помощи в специальные фонды предприятия за оказанные услуги, выполненные работы, отпущенную продукцию (сейчас средства финансовой помощи подлежат налогообложению как доходы, но существует возможность обхода налогов при передаче средств между головными и дочерними предприятиями);

· начисление затрат на ремонт (в резерв по ремонту) без фактического его проведения или проведения в меньших объемах;

· неправомерность применения порядка ускоренной амортизации основных фондов (например, списание в первый месяц полной стоимости компьютеров с последующим начисление сумм ежемесячных амортизационных отчислений по ним);

в) виды уклонения от уплаты налогов, связанные с использованием расчетных счетов:

· нарушение срока предоставления сведений об открытии и закрытии счета в банке;

· открытие счетов в проблемных банках для расчетов с бюджетом;

· осуществление финансовых операций с использованием счетов других предприятий по взаимной договоренности;

· проведение финансовых операций, минуя расчетный счет, с использованием счетов в коммерческих банках;

· помещение полученной валютной выручки на счета иностранного партнера или доверенного лица с целью последующего использования всей суммы и полученного банковского процента на собственные нужды без налогообложения;

· уход от уплаты налогов путем закрытия расчетных счетов и распределения имущества предприятия среди его членов;

· перечисление средств за выполненные работы (услуги) на личные счета руководителей предприятий вместо расчетного счета самого предприятия;

· зачисление части выручки от реализованной за границей продукции на открытые там личные счета и счета предприятий на основании подложных, специально разработанных для этих целей договоров, которые, в отличие от официальных, по завершении сделки и поступлении средств на открытый за рубежом счет, уничтожаются;

г) виды уклонений от уплаты налогов, совершаемые путем манипуляций с расходами, применяемые для целей налогообложения:

· завышение расходов на производство на сумму прибыли, заложенную в цену изделий, путем учета брака не по фактической себестоимости, а по оптовым ценам;

· отнесение к расходам на производство продукции затрат по содержанию аппарата управления вышестоящей организации;

· включение в издержки производства сумм списанных запасных частей для ремонта автотранспорта и другой техники при отсутствии дефектных ведомостей и пообъектных актов на списание;

· включение в состав расходов предварительной оплаты за неполученную продукцию;

· завышение расходов на производство продукции путем необоснованного отнесения к ней расходов, подлежащих финансированию за счет прибыли, остающейся в распоряжении предприятий;

· фиктивное завышение стоимости ввозимого из-за рубежа оборудования, материалов и т. д. с целью последующего завышения фактических расходов;

д) виды уклонений от уплаты налогов, совершаемых посредством злоупотреблений в личных интересах:

· использование в личных интересах материальных и денежных средств государственных или муниципальных предприятий их сотрудниками, которые одновременно являются владельцами частных предприятий;

· передача в личное пользование товарно-материальных ценностей с отражением их стоимости на забалансовых счетах;

· аренда жилых помещений для проживания сотрудников предприятия под видом аренды этих помещений для производственных нужд;

· неполная регистрация в учетных журналах взятых на складирование (хранение) товарно-материальных ценностей;

е) виды уклонений от уплаты налогов, совершаемых путем формального увеличения числа сотрудников:

· формальное зачисление на работу инвалидов с целью получения льгот;

· формальное придание статуса ученика основным работникам предприятия с целью снижения сумм единого налога на вмененный доход по видам деятельности, где базой исчисления выступает численность работников;

ж) виды уклонений от уплаты налогов, совершаемых посредством подделки документов (данный тип уклонения граничит с криминальным и в отдельных случаях может перерасти в уголовно наказуемое преступление):

· использование фиктивных закупочных документов;

· подделка финансово-расчетных документов (например, выписка фиктивных нарядов на работу);

· использование при проведении коммерческих операций подложных документов (утерянных паспортов, накладных, иных документов, оформленных на других лиц);

з) виды уклонений от уплаты налогов, совершаемых посредством неправомерного учреждения новых структур:

· создание коммерческих структур на базе предприятия без разделения финансово-хозяйственной деятельности;

· создание не предусмотренных законом благотворительных организаций и фондов;

· ликвидация действующих предприятий и создание теми же учредителями новых структур, не являющихся их правопреемниками, в целях неуплаты сумм задолженности бюджету;

и) виды уклонений от уплаты налогов, совершаемых путем неправомерного ведения деятельности:

· ведение коммерческой деятельности без регистрации в налоговом органе либо нарушение срока постановки на налоговый учет;

· осуществление лицензируемой коммерческой деятельности без лицензии;

· реализация товаров, изготовленных предприятиями одного региона, в другом регионе через частных лиц за денежное вознаграждение;

· заключение государственными (муниципальными) предприятиями договоров с предприятиями других форм собственности с заранее обусловленными большими штрафными санкциями;

к) виды уклонений от уплаты налогов, совершаемых посредством несоблюдения порядка регистрации и хранения денежных средств:

· совершение финансово-хозяйственных операций с оплатой наличными без оприходования этих сумм в кассах предприятия;

· несоблюдение порядка хранения в кассе предприятия наличных денежных средств.

Поиск по сайту: