|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Методы оценки эффективности инвестиционных решений

Методические рекомендации по оценке инвестиционных проектов и их отбору для финансирования, методика ЮНИДО и прочие отечественные и зарубежные работы по оценке эффективности инвестиций предлагают различать применяемые для этой цели методы:

• простой бухгалтерской нормы прибыли;

• простой (бездисконтный) метод окупаемости инвестиций (метод определения срока окупаемости инвестиций);

• дисконтный метод окупаемости проекта;

• чистой настоящей (текущей) стоимости проекта (метод расчета чистого приведенного эффекта);

• расчета индекса рентабельности инвестиции;

• внутренней ставки рентабельности (метод расчета нормы рентабельности инвестиций);

• модифицированный метод внутренней ставки рентабельности;

• расчета коэффициента эффективности инвестиций;

• срока полного погашения задолженности.

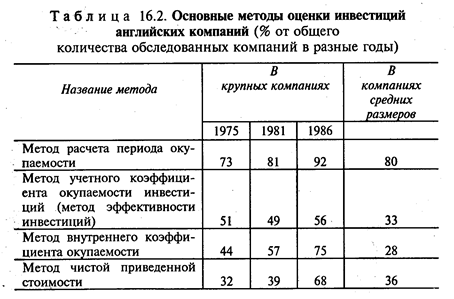

Однако в мировой практике, как показал, например, В. Друри [13, с. 357], наиболее часто для оценки инвестиций применяют методы, приведенные в табл. 16.2.

Ни один из перечисленных методов сам по себе не является достаточным для принятия проекта. Каждый из методов анализа инвестиционных проектов дает возможность рассматривать какие-то характеристики периода, выяснить важные моменты и подробности.

Все методы, используемые в анализе инвестиционной деятельности, можно разделить на две группы: а) основанные на дисконтированных оценках; б) основанные на учетных оценках [22, с. 200].

К методам, основанным на дисконтированных оценках, относятся:

• метод чистой текущей стоимости, или чистого приведенного эффекта;

• метод доходности;

• метод внутренней нормы окупаемости;

• метод текущей окупаемости.

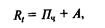

Метод чистой текущей стоимости. Метод чистой текущей стоимости основан на сопоставлении дисконтированной стоимости денежных поступлений за прогнозируемый период и инвестиций. Под денежными поступлениями понимается сумма чистой прибыли и амортизационных отчислений:

где Rt — элемент потока денежных поступлений.

При расчете чистой текущей стоимости применяется функция текущего аннуитета — F 4 (формула (16.7)) при равномерном распределении дохода по годам или функция текущей стоимости единицы — F 3 (формула (16.5)), примененная к каждому элементу потока поступлений от инвестиций, суммированных за прогнозируемый период.

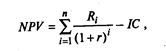

или

где NPV — чистая текущая стоимость.

Данная модель предполагает наличие условий:

• объем инвестиций принимается как завершенный;

• объем инвестиций принимается в оценке на момент проведения анализа;

• процесс отдачи начинается после завершения инвестиций.

Если анализ проводится до начала инвестиций, то размер инвестиционных расходов также должен быть приведен к настоящему моменту. Модель расчета чистого приведенного дохода примет вид:

где IСt — инвестиционные расходы в периоде t, t = 1, 2,..., n 1; Ri — доход в периоде i, i = 1, 2,..., n 2; n 1 — продолжительность периодa инвестиций; n 2 — продолжительность периода отдачи от инвестиций.

Если NPV > 0, проект эффективный.

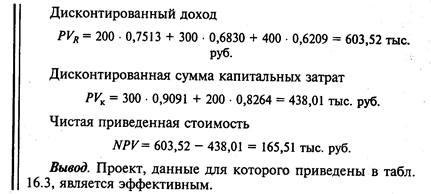

Пример 6.

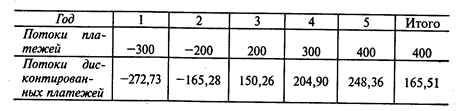

Поступления за каждый период времени могут быть представлены как разность дисконтированных на один момент времени показателей дохода и капитальных вложений. Поток поступлений в данном примере:

Метод доходности. После вычисления чистой текущей стоимости ряда проектов может возникнуть проблема выбора альтернативных инвестиций различных объемов. В этом случае нельзя игнорировать тот факт, что хотя чистые текущие стоимости альтернативных проектов могут быть близкими или даже одинаковыми, они затрагивают сильно различающиеся размерами первоначальные инвестиции. Для сравнения альтернативных проектов применяется показатель — индекс рентабельности инвестиций RI:

Дисконтированные величины в этой формуле — те же самые, которые использовали для получения чистой текущей стоимости.

Индекс прибыльности показывает величину текущей стоимости доходов в расчете на каждый рубль чистых инвестиций, что позволяет выбирать между инвестиционными альтернативами. Чем выше показатель доходности, тем предпочтительнее проект. Если индекс равен 1 и ниже, то проект едва отвечает или даже не отвечает минимальной ставке доходности (на практике индекс, близкий к единице, в некоторых случаях приемлем). Индекс, равный 1, соответствует нулевой чистой текущей стоимости.

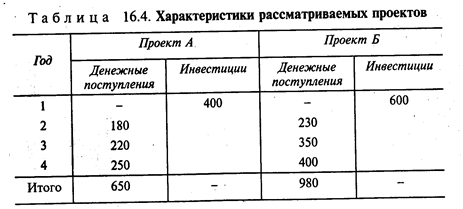

Пример 7.

Метод внутренней нормы окупаемости. Внутренняя норма окупаемости (прибыли) IRR — уровень доходности, который в применении к поступлениям от инвестиций в течение жизненного цикла дает нулевую чистую текущую стоимость. Это означает, что дисконтированная величина доходов точно равна дисконтированной величине капитальных затрат (дисконтирование денежных потоков дает возможность устранить разницу во времени возникновения этих потоков, связанных с различными проектами, путем дисконтирования по их текущей стоимости).

Если инвестиции осуществляются только за счет привлеченных средств, причем кредит получен по ставке r, тогда доход окупает инвестиции, если ставка доходности равна кредитной ставке. Ставка доходности может приниматься в размере выше кредитной ставки с учетом «внутренних» потребностей инвестора, например, установленного уровня дивидендов по привилегированным акциям.

Если проект простой и включает в себя одно вложение и одинаковые ежегодные денежные потоки (доходы), то для расчета внутренней нормы окупаемости применяется формула определения текущей стоимости аннуитета (16.8), из которой следует:

где PV— приведенная стоимость поступлений.

Приведенная стоимость поступлений равна сумме вложений. Фактор определяется по таблице текущих стоимостей для аннуитетов (см., например, [52]). Поскольку длительность жизненного цикла известна, можно найти уровень доходности, двигаясь по строке периодов до колонки, содержащей фактор, близкий по значению к полученному по формуле результату.

В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, внутренняя норма рентабельности определяется с применением метода последовательных итераций [22, с. 202—203]. Для этого с помощью таблиц дисконтирующих множителей (факторов) выбирают два значения коэффициента дисконтирования r 1 < r 2 таким образом, чтобы в интервале r 1 — r 2функция NPV = f(r) меняла свое значение с плюса на минус.

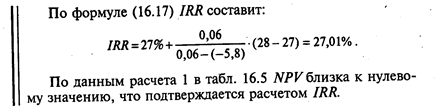

Далее применяют формулу:

где r 1 — значение табулированного коэффициента дисконтирования, при котором f (r 1) > 0; r 2 — значение табулированного коэффициента дисконтирования, при котором f (r 2) < 0.

Более точный результат достигается, когда длина интервала минимальна (равна 1%).

Пример 8.

Метод текущей окупаемости. Показатель текущей окупаемости определяет минимально необходимый период для инвестиции, чтобы была обеспечена ставка доходности. Другими словами, период текущей окупаемости инвестиционного проекта — это число лет, необходимых для возмещения стартовых инвестиционных расходов. Он равен отношению исходных инвестиций к годовому притоку наличности за период возмещения (если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет — отвергается). Текущая окупаемость достигается в периоде, когда накопленная положительная текущая стоимость становится равной отрицательной текущей стоимости всех вложений. Это та точка в прогнозируемом жизненном цикле инвестиции, когда первоначальное вложение полностью окупится и с уменьшающейся суммы будет получен доход, отвечающий критерию ставки доходности, т. е. период, начиная с которого проект становится экономически привлекательным. Показатель помогает определить оставшуюся часть жизненного цикла как надбавку за риск, показывает предполагаемое время работы проекта после прохождения точки текущей окупаемости.

Метод текущей окупаемости применяется в сочетании с другими методами оценки эффективности инвестиций.

Методы, основанные на учетных оценках, не учитывают изменение стоимости во времени и основаны на сопоставлении среднегодового притока денежных средств и прибыли с инвестициями.

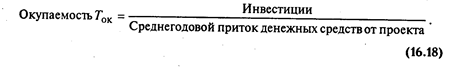

Окупаемость соотносит предполагаемые постоянные потоки денежных средств от данного проекта с требуемым объемом чистых инвестиций:

Этот метод применяется в случае, когда приток поступлений от инвестиций распределяется по годам равномерно. Если поступления по годам различаются, то срок окупаемости рассчитывается прямым подсчетом числа лет, за которые кумулятивный доход будет равен размеру начальных инвестиций.

Срок окупаемости показывает число лет, необходимое для возврата первоначального вложения, или окупятся ли инвестиции в течение срока жизненного цикла проекта.

Однако простого получения своего капитала назад недостаточно, поскольку с экономической точки зрения инвестор надеется заработать прибыль на инвестированные им средства. Для обеспечения экономической доходности должны рассматриваться годы, находящиеся за точкой окупаемости. Если период окупаемости и период жизненного цикла точно совпадут, то инвестор понесет потери в виде скрытых издержек, поскольку те же средства, инвестированные в финансовые активы, например, в ценные бумаги, принесли бы больший доход.

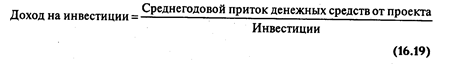

Доход на инвестиции представляет собой величину, обратную сроку окупаемости:

Если по истечении жизненного цикла проект обладает ликвидационной стоимостью, то инвестиции уменьшаются на ее величину.

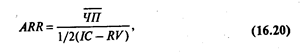

В основе оценки эффективности лежит сравнение с выбранной базовой величиной (достигнутой или ожидаемой) — в этом заключается основная особенность аналитических расчетов. Если инвестиции осуществляются в действующее предприятие, в качестве базы сравнения применяется достигнутая величина рентабельности капитала, рассчитываемая как отношение чистой прибыли к средней величине авансированного капитала. С учетом этих условий простая ставка доходности модифицируется в показатель, называемый коэффициентом эффективности инвестиций ARR [22, с. 206]:

где — среднегодовая чистая прибыль; IC — начальные инвестиции; RV— ликвидационная стоимость проекта (остаточная).

Методы анализа эффективности инвестиций, основанные на учетных оценках, имеют и недостатки:

• не учитывают сроки получения прибыли, поэтому проекты, имеющие в результате одинаковую прибыль, но отличающиеся по срокам ее получения, оцениваются как проекты с равной эффективностью;

• не учитывают различную степень риска проектов: проекты, имеющие разную степень риска, но равную прибыль на единицу инвестиций, оцениваются как равные по эффективности проекты.

Поиск по сайту: